Ernest Mandel

De crisis 1974-1983 - De feiten, hun marxistische interpretatie

Hoofdstuk 16

De duizelingwekkende stijging van de “goudprijs” in 1978-1979 wordt doorgaans aan twee factoren toegeschreven: het koopkrachtverlies van de dollar en de door “politieke onzekerheid” gevoede speculatie, di. het anticiperen op toekomstige nog sterkere depreciaties van de dollar en van ander papiergeld dat internationaal als ruil- en betalingsmiddel aangewend wordt.

Niemand betwijfelt dat deze interpretatie elementen van waarheid bevat. Maar als men ze tot haar meest eenvoudige gedaante herleidt, schiet ze manifest tekort om de schijnbaar onbeperkte vlucht van de in papieren dollars uitgedrukte “goudprijs” te verklaren.

Wat vooral opvalt, is de wanverhouding tussen de twee bewegingen. In 1979 bedraagt de inflatievoet in de Verenigde Staten 13 %; de hausse van het goud 100 %. Sinds 1971 is de koopkracht van de dollar met 70 % verminderd; de “goudprijs” is meer dan vertienvoudigd, met meer dan 1.000 % toegenomen.

Goud is een koopwaar en net als iedere andere koopwaar het product van menselijke arbeid. Een fractie van het globaal beschikbaar arbeidsvermogen (van de globaal beschikbare productieve hulpbronnen) wordt aan de productie van goud gewijd. Als men gelooft, dat zijn “prijs” (in papiergeld) duurzaam en volledig kan afwijken van zijn waarde (dus t.o.v. de prijs der andere koopwaren zonder enig verband met de ontwikkeling van de arbeidsproductiviteit in de goudmijnen vergeleken met die in de nijverheid en de landbouw kan evolueren) dan gelooft men dat de “speculanten” het functioneren van de waardewet kunnen verhinderen. Dat druist vanzelfsprekend in tegen de fundamentele stellingen van de marxistische economische theorie, en het is vooral tegenstrijdig aan de empirisch vaststelbare werkelijkheid.

Sommigen voegen aan de verklaring voor de hoge vlucht van het goud ten gevolge van inflatie en speculatie een waarachtige samenzweringstheorie toe: het Amerikaanse imperialisme zou hem weloverwogen in de hand werken, door de wereldmarkt met zijn steeds verder gedeprecieerde dollars te blijven overspoelen, om zodoende op een goedkope manier (praktisch tegen de prijs van het drukken der dollarbriefjes) het aanzienlijke tekort op zijn betalingsbalans te regelen. Zulk een verklaring veronderstelt bij de leiders van het imperialisme een aan het onbewuste grenzende onwetendheid. Want het is duidelijk dat de koersstijging van het goud een supplementaire factor geworden is – en niet de geringste – in de wijziging van de inter-imperialistische krachtsverhoudingen ten koste van de Verenigde Staten.

De fundamentele en meer complexe oorzaken van de al maar snellere koersstijging van het goud dienen dus ontsluierd te worden. Ze moet in verband gebracht worden met de transformaties die zich de jongste decennia in de structuur van het laatkapitalisme voorgedaan hebben, en aan de vormen die de lange depressie aangenomen heeft waarin de internationale kapitalistische economie de laatste jaren weggezakt is.

Goud is in eerste instantie een koopwaar zoals een andere, het product van menselijke arbeid. Maar goud is ook een bijzondere koopwaar, die van alle andere verschilt, in de mate dat ze de koopwaar is die als algemeen equivalent aangenomen wordt, d.w.z. als tegenwaarde voor alle koopwaren, d.w.z. als universeel geld op de wereldmarkt.

Als normale koopwaar is het goud aan alle marktwetten onderhevig. Als de prijs van gouden uurwerken of sieraden buitensporig stijgt, zal de verkoop ervan dalen, wat een daling van de productie met zich mee zal brengen, een terugvloeien van kapitaal uit het juweelbedrijf naar andere sectoren. Maar in zijn hoedanigheid van koopwaar-algemeen equivalent kan het goud geen daling van zijn verkoop kennen. Iedere bijkomende hoeveelheid effectief voortgebracht goud zal steeds een koper vinden, niet als grondstof in de luxenijverheid, maar als universeel geld, om ofwel in circulatie gebracht te worden, ofwel om de voorraad der centrale banken te doen aangroeien, ofwel nog om door particulieren opgepot te worden.[63]

Deze schijnbare tegenstelling tussen de twee gebruikswaarden van het goud – als grondstof in de luxenijverheid en als wereldgeld, d.w.z. als basis voor het ganse papiergeld- en kredietsysteem wordt op normale wijze opgelost zolang het internationaal monetair systeem formeel gebaseerd is hetzij op de gouden standaard, hetzij op een standaard van goud en tegen goud inwisselbare reservedeviezen. In dat geval stellen de centrale banken inderdaad voor het goud een stabiele aankoopprijs vast. Aangezien ze over de nodige middelen beschikken om hem te doen respecteren, is er een eenheidsprijs voor het goud van kracht zowel op de particuliere als op de geïnstitutionaliseerde markt (betrekkingen tussen de centrale banken), met tussen die twee een marge die slechts geringe schommelingen toelaat.

Dat wil helemaal niet zeggen dat de centrale banken de waardewet in de goudnijverheid buiten spel zetten. Dat betekent gewoon dat alle kapitalen die niet de gemiddelde winstvoet halen tegen de door de centrale banken vastgelegde goudprijs zich uit die nijverheid zullen terugtrekken, dat de minst rendabele mijnen zullen gesloten worden, dat de differentiële rente die opgestreken wordt door de maatschappijen die de rijkste mijnen uitbaten zal blijven schommelen volgens de schommelingen van de relatieve productiekosten, maar altijd in functie van de door de centrale banken opgelegde monopsonistische maximumaankoopprijs.

De goudnijverheid blijft m.a.w. in dat geval onderworpen aan de objectieve economische wetten. Maar die krijgen hun beslag niet doorheen de prijsschommelingen, maar via de schommelingen in de productie en de differentiële rente.

Grosso modo op die manier heeft het systeem tot in 1971 gewerkt. Het is een feit dat de goudpool waarmee de kapitalistische centrale banken de goudprijs op de particuliere markt probeerden te controleren, sinds 1968 niet meer functioneerde en dat er een steeds grotere afwijking is gaan optreden tussen de goudprijs op die “vrije markt” en de binnen het IMF en in de onderlinge betrekkingen tussen de centrale banken geïnstitutionaliseerde koers. Maar dat verschil was miniem in vergelijking met de hoge vlucht die het goud sindsdien gekend heeft.

De aanvang van dit proces kan precies in de tijd gelokaliseerd worden: de beslissing van de Nixonadministratie in 1971 om de convertibiliteit van de dollar op te heffen. Deze beslissing heeft de aard zelf van de goudmarkt overhoop gehaald. Aangezien de centrale banken niet langer de lopende goudproductie tegen een bij voorbaat vastgestelde prijs opkochten, wordt het goud-algemeen equivalent opnieuw een koopwaar die in gelijk welke hoeveelheid op de markt automatisch een koper vindt.

Men stapt over van een toestand van monopsonie naar een toestand van monopolie. De wetten van de mijnrente worden toegepast. De waarde van het goud wordt van nu af aan bepaald door de goudmijnen die de minst rendabele lagen ontginnen. Dit brengt een steeds snellere waardeverhoging van het goud mee, want naarmate de prijzen (overeenkomstig de waarden) stijgen, gaan voorheen gesloten en steeds minder rendabele mijnen terug open en bepalen aldus automatisch een waardeverhoging van het goud alsook een toename van de differentiële rente in de mijnen die de rijkste lagen uitbaten.

“Sinds 1889, het jaar dat de eerste mijn gegraven is in het goudrijke gesteente van Witwatersrand, is er geen enkel jaar geweest waarin men in Zuid-Afrika de ontginning van zoveel nieuwe mijnen is gaan plannen of in daden omzetten als in 1979” (Neue Zürcher Zeitung van 10 okt. 1979).

“Er is in het Westen een nieuwe goldrush aan gang” (New York Times van 28 juli 1979.

Anders gezegd: de niet-inwisselbaarheid van de dollar en de pogingen om “het goud te demonetariseren” hebben de plafonds afgeschaft die de goudproductie door een door de centrale banken vastgelegde prijs beperken. De productie heeft de neiging om toe te nemen, waardoor de productiekosten in de armste mijnen een steeds snellere waardevermeerdering veroorzaken. Verre van een uitdaging te zijn aan het adres van de arbeidswaardetheorie, kan de hoge vlucht van het goud precies verklaard worden door de toepassing van die theorie in een toestand van onbeperkte vraag (structurele schaarste) zoals ze door Karl Marx in het 3e boek van Das Kapital, met name in het ganse deel over de grondrente, uitgewerkt is geworden.[64]

Als we zeggen dat de productie de neiging heeft om toe te nemen, dient die formulering in een relatieve en niet noodzakelijk absolute zin begrepen te worden. Ze kan ook betekenen: “ze heeft de neiging om minder te dalen dan dit het geval zou geweest zijn indien de aankoopprijs door de centrale banken zou vastgelegd zijn.”

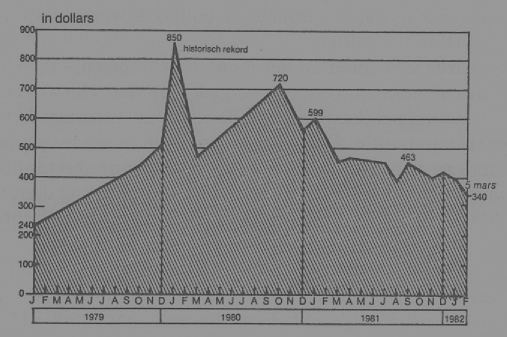

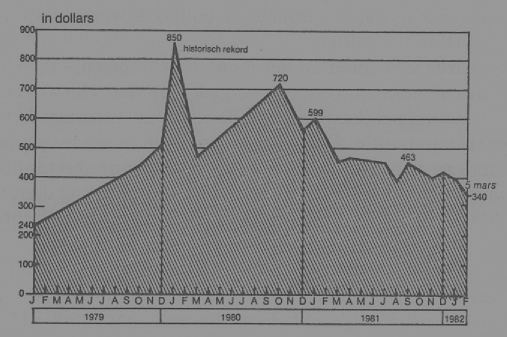

Deze verklaring wordt bevestigd door twee reeksen gegevens: ten eerste die van de goudprijs, die duidelijk aantoont dat de werkelijke ommekeer in de ontwikkeling van de “goudprijs” zich op het ogenblik voorgedaan heeft dat de niet-inwisselbaarheid van de dollar werd aangekondigd (zie grafiek 3).

De tweede reeks heeft betrekking op de ontwikkeling van de winsten der maatschappijen in de Zuid-Afrikaanse goudnijverheid die de relatief rijkste lagen ontginnen. In 1978 hebben die winsten t.o.v. 1977 een sprong van 65 % gemaakt (Bank voor internationale regelingen, 49e Rapport annuel, 11 juli 1979, Bazel). Een even grote toename wordt voor 1979 voorzien (Neue Zürcher Zeitung, 18 sept. 1979). De differentiële rente in de mijnen die de rijkste lagen ontginnen stijgt op een duizelingwekkende wijze. Zo wordt het geval van de St.-Helena mijn gesignaleerd, waar de productiekosten 100 dollar per ons bedragen. Het is niet moeilijk om de superwinsten te berekenen als de verkoopprijs (in 1979) 400 dollar bedraagt. Om nog te zwijgen over de superwinsten bij een verkoopprijs van 500 of 600 dollar!

Men zou er een derde gegeven kunnen aan toevoegen: de toename van de goudproductie op wereldvlak, die lange tijd in dalende lijn is gegaan. Het is waar dat dit gegeven op het eerste gezicht minder afdoend want bescheidener is: de productie is slechts gestegen van 995 ton in 1975 tot 1.070 ton in 1979. Maar men mag niet vergeten dat dit terug op gang brengen van gesloten mijnen tijd vergt en dat de supplementaire productie in de minst rendabele mijn bepalend is voor de ontwikkeling van de waarde van het goud. Het volstaat dat het in de minst rendabele omstandigheden voortgebrachte ons een koper vindt, om aan zijn eigenaar de gemiddelde winst te waarborgen; om m.a.w. te maken dat zijn productiekosten de waarde van het goud bepalen.

De toename van de intrinsieke waarde van het goud en de bepaling ervan door de productiekosten in de mijnen met het geringste rendement in functie van de transformatie van de goudmarkt, is dus een eerste objectief element in de verklaring voor de felle stijging van de “goudprijs” uitgedrukt in papieren dollars. Maar het is niet het enige.

In een metalen muntstelsel, wanneer dus al het geld goud is, is de “goudprijs” een zinloze uitdrukking. De prijs is de monetaire uitdrukking van de waarde. De “goudprijs” zou dan de goudwaarde zijn uitgedrukt in ... goud: een ons goud is gelijk aan een ons goud.

In een stelsel van papiergeld is dit niet langer het geval. Hier is de uitdrukking “goudprijs” in papiergeld in werkelijkheid het reciproque van de hoeveelheid goud die iedere monetaire eenheid effectief vertegenwoordigt. De formule “een ons goud is 35 dollar waard” betekent dat in feite: een dollar vertegenwoordigt 1/35 van een ons goud.

In een systeem van papiergeld met gedwongen koers, dat bovendien meegesleurd wordt in een proces van permanente inflatie, zal de toename van de “goudprijs” noodgedwongen de weerspiegeling van die depreciatie zijn. Wanneer door buitensporige emissie van fiduciair geld en door buitensporig opblazen van de hoeveelheid scripturaal geld (bankkrediet), ieder ons goud niet langer door 35 maar door 100 US$ vertegenwoordigt wordt, zal de “goudprijs” in papieren dollars ceteris paribus moeten verdrievoudigen.

Maar op langere termijn is nu precies die ceteris paribus-clausule niet van kracht. Als de cumulatieve inflatie over 30 of 35 jaar 300 % bedraagt, geldt dit voor de gemiddelde prijsstijging van alle koopwaren. Als er nu gemiddelde indices van toename der arbeidsproductiviteit in landbouw en nijverheid voorhanden zijn, zou het verwonderlijk zijn dat die toename gelijkaardig of identiek is aan die in de goudnijverheid.

Om klaarblijkelijke redenen, die samenhangen met de natuurlijke voorwaarden waaronder het goud aan de aarde onttrokken wordt, zal de arbeidsproductiviteit de neiging hebben om minder snel toe te nemen in de goudmijnen dan in de hedendaagse nijverheid en landbouw. Deze regel wordt slechts overhoop gegooid wanneer plots nieuwe en rijke, zeer ruime goudhoudende velden of schatten ontdekt worden. Dit in de geschiedenis van het kapitalisme nog maar driemaal het geval geweest: in de 16e eeuw met het Mexicaanse goud; na 1848, met het goud in Californië; na 1890, met het goud in de Randstreek in Zuid-Afrika.[64b]

Wanneer de arbeidsproductiviteit in de goudmijnen minder snel stijgt dan in de nijverheid en de landbouw (en a priori als ze daalt), zal een zelfde hoeveelheid goud tegen een toenemende hoeveelheid staal, weefsel, koren, enz. uitgewisseld worden. (Of, wat op hetzelfde neerkomt, zal een zelfde hoeveelheid nijverheids- of landbouwproducten tegen een kleiner wordende hoeveelheid goud uitgewisseld worden.) Er doet zich dus een stijging van de relatieve waarde van het goud t.o.v. die der andere koopwaren voor.

De inflatie van het papiergeld kan natuurlijk de waardedaling der koopwaren versluieren. Als we zeggen, dat de gemiddelde prijzenindex met 300 % gestegen is, maar dat tegelijkertijd de relatieve waarde van het goud t.o.v. de andere koopwaren verdubbeld is, (de arbeidsproductiviteit is tweemaal minder snel gestegen in de goudmijnen dan in de industrie), zal de “goudprijs” in papieren dollars uitgedrukt normaliter 600 % moeten stijgen, nog zonder rekening te houden met de uitbreiding van de productie naar steeds marginaler mijnen).

De toename van de “goudprijs” met 600 % is dus het product van de gemiddelde inflatievoet en de reappreciatievoet van het goud t.o.v. de gemiddelde waarde der andere koopwaren.

Men kan inderdaad grofweg schatten dat tussen 1910 en 1980 de gemiddelde arbeidsproductiviteit in nijverheid en landbouw met 600 % is toegenomen, terwijl er zich in de Zuid-Afrikaanse goudmijnen een stijging van de arbeidsproductiviteit van slechts 250 % voorgedaan heeft. De reappreciatie van het goud t.o.v. het gemiddelde der andere koopwaren bedraagt dus grosso modo 300 %. De gemiddelde inflatievoet bedraagt in de Verenigde Staten tussen 1910 en 1980 ongeveer 750 %. De in gedeprecieerde dollars uitgedrukte productieprijs van het goud zou dus rond 22,5 x 20 US$ = 450 dollar moeten liggen, rekening houdend met het in productie nemen van marginale mijnen (de “goudprijs” bedroeg in 1910 inderdaad 20 US$ het ons; hij is gedurende een eeuw stabiel gebleven tot aan de devaluatie van de dollar in 1934, die hem op 35 US$ gebracht heeft).

Tenslotte mag niet vergeten worden dat in het kapitalisme de marktprijzen nooit identiek zijn aan de waarde (of juister aan de productieprijs in de mijnen met het geringste rendement), maar dat ze rond die waarde schommelen onder invloed van de schommelingen in vraag en aanbod. Het is een feit dat in de privé-sector de vraag naar goud sinds 20 jaar sneller stijgt dan het aanbod. Dit is vooral te wijten aan de toename van de industriële behoeften (waarin nochtans eveneens een oppottingselement voorkomt; tal van gouden juwelen worden immers met dat opzet gekocht). Er dient bovendien rekening gehouden met de lopende particuliere schatvorming, die verscheidene tonnen goud per jaar bedraagt.

Bij die twee gebruikelijke factoren komt er sinds het begin der jaren ’70 een derde factor, nl. de accumulatie van enorme vermogens in snel depreciërende papieren US$ in handen van particuliere kapitalisten en openbare instellingen buiten de Verenigde Staten. Nu vertegenwoordigt een deel van die vermogens een toenemende potentiële of virtuele vraag naar goud en dit tegenover een min of meer stabiel aanbod.[65]

Het totale dollarbezit in handen van niet-Amerikaanse eigenaars is vanaf het begin der jaren ’60 ononderbroken blijven toenemen. Maar de echte explosie heeft zich pas na 1973 voorgedaan. Wat de in eurodollars gedeponeerde nettovermogens betreft (hierbij dienen in 1977, 1978 en 1979 nog zowat 100 miljard in off-shorebanken gedeponeerde US$ opgeteld – niemand kent de exacte cijfers), ziet de ontwikkeling er bij benadering als volgt uit.

Tabel 26

(in miljard US$)

| begin 1973 | 100 |

| 3de kwartaal 1974 | 150 |

| einde 1975 | 180 |

| einde 1976 | 200 |

| einde 1977 | 270 |

| einde 1978 | 340 |

| einde 1979 | 380 |

De voornaamste houders van die vermogens zijn de centrale banken van bepaalde OPEC-landen, en de centrale banken der voornaamste imperialistische mogendheden afgezien van de Verenigde Staten.

Er bestaat een heel eenvoudige reden voor het feit dat een deel van die vermogens – en enkel een deel ervan! – een potentiële of virtuele vraag naar goud vertegenwoordigt: de koersdaling van de dollar moet ruim onder het ritme blijven waartegen de “goudprijs” toeneemt, opdat de eigenaars van grote dollarvoorraden er belang bij zouden hebben om tegen de US$ te speculeren.

De bezitter van grote dollarvoorraden hebben dus bij de aankoop van goud enkel belang in de mate dat ze hierdoor geen ineenstorting van de dollarkoers ontketenen. Het gedrag van de centrale banken van de exeedentaire OPEC-landen (Saoedi-Arabië, de Verenigde Arabische Emiraten, Koeweit) stemt sinds een paar jaar perfect met zulke berekeningen overeen. Het is hun vraag (doorgegeven via West-Duitse, Zwitserse enz. banken) en niet die van de particuliere speculanten, die het gros van het door het IMF, de Amerikaanse Federal Reserve, Zuid-Afrika en de Sovjet-Unie verkocht goud weggekaapt heeft.[66] Maar ze hebben er zich wel voor gehoed het geheel van hun dollarbezit op de markt te gooien.

Aangezien die enorme supplementaire vraag (niet meer dan 10 % van dat geaccumuleerde bezit zou al verscheidene tientallen miljarden US$ vertegenwoordigen) tegenover een betrekkelijk onelastisch aanbod staat, dat in het beste geval slechts traag toeneemt, doet er zich een brutale breuk in het evenwicht tussen vraag en aanbod voor en heeft de “goudprijs” de neiging om de waarde (productieprijs) van het goud te overtreffen. Naast die herstructurering van de markt, de relatieve herwaardering van het goud t.o.v. de gemiddelde warenkorf, en de permanente inflatie is dat het vierde element in de verklaring voor de felle “prijsstijging” van het goud.

Maar zelfs die factor verdient de naam speculatie niet, gezien het hier om een alles bijeen klassiek economisch mechanisme gaat. De eigenlijke “speculatie”, d.i. het element van anticipatie, speelt slechts een zeer marginale rol in de hausse van het goud en komt tenslotte maar op de vijfde plaats in de rangschikking van de verklarende factoren.

Aangezien het ritme van de goudhausse dat van de inflatie van de voornaamste deviezen ruimschoots overtreft, zal de waarde van de jaarlijks verkochte goudmassa (lopende productie plus de op de markt aangeboden fractie van de wereldvoorraad) vroeg of laat de vraag (lopende vraag plus dat deel van de geaccumuleerde US$ dat jaarlijks in goud omgezet wordt) overtreffen.

Tegen 600 US$ het ons zal het jaarlijks aanbod van 1.500 ton (d.i. grosso modo 45 miljoen ons) reeds zowat 27 miljard papieren US$ opslorpen. In 1978 bedroeg het gecumuleerde overschot der OPEC-landen slechts 7 miljard US$. Het is waar dat dit overschot in 1979 tot 65 miljard US$ opgelopen is, maar niets zegt dat de “goudhausse” bij 600 US$ het ons zal stoppen...

De verhoudingen tussen vraag en aanbod zullen dus niet eindeloos zo evolueren, dat de prijs van het goud een grote slip t.o.v. zijn intrinsieke waarde (productieprijs) zal blijven vertonen. De “goudprijs” kan opnieuw gaan dalen, natuurlijk zonder ooit nog 35, 42 of zelfs 100 US$ het ons te bereiken. We herinneren aan een precedent: tussen eind 1974 en de herfst van 1977 was de “goudprijs” gedaald van 200 tot 125 US$.

Bij het definiëren van de reappreciatie van het goud t.o.v. het gemiddelde der andere waren, hebben we het accent gelegd op de natuurlijke oorzaken van het achterblijven van de toename van de arbeidsproductiviteit in de goudmijnen t.o.v. het gemiddelde in landbouw en nijverheid: geleidelijke uitputting der rijkste lagen; de noodzaak om steeds maar dieper te graven om de productie te kunnen voortzetten; het feit dat de exploratie steeds meer tijd in beslag neemt en kostbaarder wordt, alvorens het opsporen van nieuwe renderende lagen resultaat oplevert, toenemende kosten der technologische transformaties, enz. Maar aan die natuurlijke oorzaken dienen er thans sociale toegevoegd.

De Zuid-Afrikaanse goudindustrie heeft het “economisch mirakel” kunnen bewerkstelligen, dat de lonen der zwarte arbeiders gedurende driekwart eeuw praktisch ongewijzigd zijn gebleven, of als ze varieerden dan enkel naar beneden toe.[67]

Het ganse geheim van de apartheid en de ganse fundamentele verantwoordelijkheid van het imperialisme voor dit onmenselijk systeem zijn in de volgende cijfers vervat.

Tabel 18

Index van de reële inkomens van de zwarte arbeiders in de Zuid-Afrikaanse goudmijnen

(100 = 1936)

| Geldloon plus gratis voedingsrantsoen en andere voordelen in natura | |

| 1911 | 111 |

| 1921 | 77 |

| 1931 | 91 |

| 1936 | 100 |

| 1941 | 93 |

| 1946 | 100 |

| 1951 | 93 |

| 1956 | 96 |

| 1961 | 96 |

| 1966 | 107 |

| 1969 | 108 |

(Bron: Francis Wilson: Labour in the South African Mines, 1911-1969, Cambridge University Press, 1972.)

Volgens dezelfde auteur bedroeg de tegenwaarde van het loon (in speciën en in natura) in 1969 199 rand per jaar. In 1961 bedroeg ze 146 rand, tegen 338 rand als gemiddeld jaarloon der zwarte arbeiders in de bouw en 370 rand als gemiddeld jaarloon der zwarte arbeiders in de nijverheid. Dezelfde auteur voegt er de volgende analyse aan toe; ze legt prachtig de link tussen de verklaring van die hongerlonen en het apartheidssysteem. “Er kunnen lagere lonen uitbetaald worden, in de mate dat de pendelende (en tijdelijk) tewerkgestelde zwarte arbeiders supplementaire inkomens genieten vanuit hun landelijke basis. (...) In 1961 schatte een belangrijke groep, dat het jaarlijks 180 rand méér zou gekost hebben om het bestaansminimum van de familie van een zwarte mijnwerker in een stedelijke zone te waarborgen, en dit wat voeding, onderdak en verwarming betreft. Bovendien zijn de kosten voor gemeentediensten, medische zorg inbegrepen, tot 20 rand per huisgezin opgelopen. De gemiddelde kost om een mijnwerker aan te werven bedroeg ongeveer 30 rand per arbeider en per jaar. Door eerder migrerende dan sedentaire arbeidskrachten in te zetten, heeft de groep, die men als representatief voor de ganse nijverheidstak mag beschouwen, in totaal 170 rand per mijnwerkers en per jaar bezuinigd [heeft m.a.w. het hongerloon tot minder dan de helft herleid – EM.]

“(...) Een ander zeer belangrijk voordeel dat het systeem der pendelarbeid te bieden heeft is, gezien het socio-economische kader waarin die pendelbeweging geschiedt, de veel sterkere controle op die arbeidskrachten en vandaar de mogelijkheid om de arbeidsconflicten tot een minimum te herleiden...” (ibid., pp. 135-136).

In de goudmijnen van het Randgebergte ging het om arbeidsomstandigheden die ronduit als semi-slavernij[68] kunnen omschreven worden. Het spreekt vanzelf dat de hoger vermelde ontwikkeling van de lonen geenszins de prijs weerspiegelt van de op een vrije markt door vrije arbeiders verkochte arbeidskracht. Maar ten langen laatste zijn die arbeidsvoorwaarden in botsing gekomen met de veranderde socio-economische realiteit in Zuid-Afrika, dat een snelle industrialisering kent, en met de nieuwe socio-politieke realiteit in Zwart Afrika. Het werd hoe langer hoe moeilijker om in Zuid-Afrika zwarte arbeidskrachten voor de mijnen in het Randgebergte aan te werven. Ze moesten progressief vervangen worden door arbeidskrachten uit de aangrenzende landen: Botswana, Lesotho, Malawi, Mozambique.

Maar naarmate de anti-imperialistische druk in gans Afrika en in die buurlanden ging toenemen, begon die bron op haar beurt op te drogen. Om nog voldoende arbeidskrachten in Zuid-Afrika te kunnen aanwerven, moest men de weg opgaan van loonsverhogingen voor de zwarte mijnwerkers. Hieruit vloeide een toename van de loonkosten voort (ten dele mede bepaald door de in Zuid-Afrika ingevoerde internationale inflatie, m.a.w. door de depreciatie van de dollar t.o.v. het goud; dit heeft een hausse van de Zuid-Afrikaanse invoer en van de productiekosten van het goud veroorzaakt).

Het loon van een zwarte in ploegen werkende mijnwerker is gestegen van 0,8 rand in 1970 tot 1,6 rand eind 1974 (Neue Zürcher Zeitung, 30/11-1/10/1974).

Paradoxalerwijze kan men ondanks de apartheid en de imperialistische controle op de Zuid-Afrikaanse mijnproductie zeggen dat de opwaardering van het goud t.o.v. de andere koopwaren ook, alhoewel onrechtstreeks, de uitwerking van de koloniale revolutie weerspiegelt, de wijzigingen weergeeft in de krachtsverhoudingen tussen het imperialisme en, in dit geval, de anti-imperialistische lagen over de ganse wereld. Uit die wijziging in krachtsverhouding wordt door de burgerij – en de andere bezittende klassen – ten dele “munt geslagen”. Zoals in het geval der OPEC-landen, profiteren de Zaïrese burgerij en de Zaïrese [Congolese – MIA] staat van die herwaardering van het goud, die dus een soort herverdeling van de op wereldschaal voortgebrachte meerwaarde betekent tussen de imperialistische burgerij en die van de halfkoloniale landen (en binnen die imperialistische landen tussen de monopolies die hun voornaamste beleggingen in de nijverheid hebben en de monopolies die hoofdzakelijk in grondstoffen zonder petroleum, goud, diamant, zilver, uranium, enz. belegd hebben). Maar de Zuid-Afrikaanse arbeiders profiteren er ook een beetje van.

De explosieve hausse van de “goudprijs” heeft een radicale uitwerking gehad op het internationaal muntstelsel. Die uitwerking was trouwens gemakkelijk te voorspellen, tenzij voor de fanatieke aanhangers van de “demonetarisering” van het goud, die hun dromen voor werkelijkheid namen. Ondanks de explosie, sterker dan ooit, van de circulatie van petrodollars, is 1979 het eerste jaar geweest sinds meer dan twintig jaar, waarin het aandeel van het goud in de voorraden van de centrale banken sterker gestegen is dan het aandeel van de dollar en van het geheel der reservemunten. (Dit is natuurlijk enkel zo, als men de goudvoorraad aan de gemiddelde marktprijs en niet aan de kunstmatige prijs van 45 dollar het ons evalueert. Zie tabel 28.)

Indien de toename van de “goudprijs” zich in 1980 of in 1980-1981 aan het tempo van 1979 zou voortzetten – wat niet zeer waarschijnlijk is, maar ook niet volledig uitgesloten – zou men in een toestand geraken, die nauw verwant is met die van 1928, m.a.w. nauw verwant met die waarin de gouddekking der voornaamste imperialistische munten gelijk zou zijn aan of hoger dan wat voor noodzakelijk gehouden wordt om de convertibiliteit van het papiergeld in goud te waarborgen, zelfs als de inflatie zich aan het huidige tempo zou handhaven.

Tabel 28

| totale waarde der wisselreserves der centrale banken | waarde van de goudvoorraad tegen lopende marktprijzen | ||

| (in miljard lopende US$) | |||

| A | B | B in % van A | |

| 1928 | 13,01 | 9,8 | 75,5 |

| 1938 | 27,8 | 25,9 | 93,1 |

| 1951 | 56,6 | 35,6 | 63,0 |

| 1955 | 62,6 | 37,6 | 60,0 |

| 1960 | 74,2 | 40,5 | 54,6 |

| 1966 | 72,6 | 40,9 | 56,3 |

| 1970 | 92,5 | 41,3 | 44,6 |

| 1975 | 288,9 | 127,8 | 44,2 |

| Eind 1976 | 309,7 | 123,3 | 39,8 |

| Eind 1977 | 415,7 | 172,9 | 41,6 |

| Eind 1978 | 471,2 | 185,6 | 44,2 |

| Eind 1979 | 710 | 420 | 59,1 |

(Het ons goud wordt in 1928 aan 20 dollar geëvalueerd, in de periode 1938-1970 aan 35 dollar, 125 in 1975 en 1976, 150 in 1977, 175 in 1978 en 400 in 1979. Het betreft hier natuurlijk zeer grove benaderingen die enkel – vanaf 1975 – een grootteorde willen aangeven. Een exact jaargemiddelde is onmogelijk te berekenen, gezien de ponderatieproblemen waarvoor de gegevens ontbreken. Om de cijfers vergelijkbaar te maken, hebben we geen rekening gehouden met het vermogen van het IMF sinds 1951 en met de Speciale Trekkingsrechten sinds 1978. Maar de weerslag van die twee categorieën is onbeduidend. Eind 1978 vertegenwoordigden ze minder dan 4 % van het geheel der wisselreserves.)

Alles geschiedt dus alsof de hoge vlucht van het goud een objectief automatisch mechanisme is, doorheen hetwelke de waardewet, d.i. de objectieve wetten die de (kapitalistische) markteconomie beheersen, zich wreken op de manipulaties en de “economische politiek” der regeringen, centrale banken, staten en monopolies.

Dit is des te meer waar, naarmate de verdeling van de goudvoorraad over de voornaamste imperialistische mogendheden beetje bij beetje hun onderscheiden aandeel in de wereldhandel benadert (het aandeel van de Verenigde Staten bedraagt momenteel 16 %), indien de goudverkoop van de Federal Reserve zich op het huidige peil handhaaft (tegenwoordig ongeveer 9 miljoen ons per jaar). In 5 jaar zou ceteris paribus het aandeel van de Verenigde Staten aldus tot 15 % dalen (zie tabel 29).

Tabel 29

Aandeel van de VS in de goudreserve der centrale banken van de kapitalistische landen

(in %)

| 1913 | 28,3 |

| 1918 | 38,0 |

| 1934 | 43,4 |

| 1940 | 71,7 |

| (historisch maximum) | |

| 1951 | 64,2 |

| 1955 | 57,8 |

| 1960 | 44,0 |

| 1966 | 30,7 |

| 1971 | 26,8[69] |

| 1978 | 25,7 |

| 1979 | 24,2 |

Eén der gevolgen van de “hoge vlucht van het goud” is dat de Verenigde Staten vandaag opnieuw in staat zijn het lopend tekort op hun betalingsbalans in goud te regelen, zonder op korte termijn hun reserves uit te putten. Dit tekort bedroeg in 1979 slechts 2,5 miljard US$. Tegen een koers van 400 US$ het ons zou het slechts de verkoop nodig gemaakt hebben van 6 miljoen ons goud, d.i. iets meer dan 2 % van de Amerikaanse voorraad. En zelfs indien het tekort opnieuw bedragen van rond de 10 miljard US$ zou bereiken, zou – mits de hulp van een nieuwe stijging van de goudprijs (bv. tot 600 of 700 US$ het ons) – de verkoop van 4 % van de Amerikaanse stock bijna gans dat tekort kunnen regelen.

We herhalen het: alles geschiedt alsof de hausse van de goudprijs wat meer orde en “objectieve waarheid” brengt in het functioneren van het internationaal muntstelsel. De nog bestaande onevenwichten in de verdeling van de goudvoorraad der imperialistische landen – te groot aandeel voor de Verenigde Staten, te gering voor de Bank of Japan – zouden “automatisch” uitgeschakeld worden, indien de imperialistische landen met een tekort op de betalingsbalans hun deficit volledig of gedeeltelijk in goud zouden regelen: “Men zou wel eens kunnen ontdekken, dat de nuttigste rol van het officieel opgeslagen goud (...) erin bestaat bepaalde officiële regelingen (tussen centrale banken) te vergemakkelijken (...). Door een bepaalde proportie van de negatieve balansen (van de voornaamste olieuitvoerders) in goud te regelen – in wezen door de wil aan de dag te leggen om de goudmarkt op een geordende manier te bevoorraden – zou men de sommen die anders langs het internationaal banksysteem zouden moeten stromen, waarvan het onbeperkt recyclagevermogen thans ten allen kant in vraag gesteld wordt, met een overeenkomstige proportie verminderen.” (Edito van de Financial Times van 4 januari 1980).

Hebben we het verkeerd begrepen of geldt het hier werkelijk een appel vanwege een woordvoerder van het Britse financieel kapitaal aan de Amerikaanse regering (en aan alle imperialistische regeringen) om tot zulk een oplossing te komen, om m.a.w. de goudverkoop aan te wenden om een flink stuk van hun lopend tekort op de betalingsbalans te regelen? (Dat zou de betekenis zijn van “orderly way”.) Dit zou een spectaculaire ommekeer betekenen in de houding van dit financieel kapitaal, dat het jongste decennium, naast de Verenigde Staten, de voornaamste steunpilaar geweest is voor de mislukte poging om het goud te “demonetariseren”.

Mooie list ook wat de betrekkingen tussen de OPEC en de imperialistische landen betreft. De OPEC klaagt dat ze in steeds verder depreciërende US$ betaald wordt. “Geen nood”, antwoorden de imperialisten. “We zullen ons tekort in goud regelen, dat (op lange termijn) precies aan hetzelfde tempo opgewaardeerd wordt als de petroleum”: 1 ons goud = 18 à 20 vaten olie. Dit is gemakkelijk te verklaren, gezien de gelijkaardigheid in extractie-(productie-)voorwaarden voor beide mineralen. Bovendien zou die oplossing het supplementaire voordeel hebben dat ze het inflatieritme in de Verenigde Staten afremt (onrechtstreeks ook de inflatie op wereldvlak). Eén der oorzaken van die inflatie (niet de hoofdoorzaak, maar een oorzaak) is immers de toename van de hoeveelheid papieren US$ die in omloop gebracht worden om het tekort op de Amerikaanse betalingsbalans te regelen.

Vanuit het standpunt der volkeren van de OPEC-landen, vanuit hun economische, sociale en culturele ontwikkelingsperspectieven, is het aanhouden van goudvoorraden even steriel en nutteloos als het bezit van toenemende hoeveelheden US$ bij de imperialistische banken. Maar vanuit het standpunt van hun kapitalistische bezittende klassen is het verschil levensgroot: de dollarvermogens zijn onderhevig aan depreciatie; de goudbeleggingen behouden hun waarde of worden verder opgewaardeerd en vormen aldus een veel tastbaarder schat dan de US$. Betekent dit dat de goudhausse ons beetje bij beetje terugbrengt tot een internationaal muntstelsel dat op de goudstandaard gebaseerd is? Op die terugweg staat er een reusachtige hinderpaal: de verdeling van de voorraden over de voornaamste imperialistische mogendheden mag dan geleidelijk aan en min of meer automatisch de terugkeer bewerken naar een toestand die grosso modo de weerspiegeling is van hun onderscheiden aandeel in de wereldhandel, maar dit gaat niet op voor het geheel van de kapitalistische landen.

De halfkoloniale landen, die voor zo’n 22 % aan de wereldhandel deelnemen, houden slechts ongeveer 2,5 à 3 % van de wereldgoudvoorraad aan. En zelfs indien de imperialistische landen het grootste deel van het deficit bij de OPEC-landen in goud zouden regelen, zou het nog lange tijd duren vooraleer dat aandeel de 10 % zou bereiken.

Impliciet in de huidige ontwikkeling speelt zich een soort quadrille af, waarbij de prijsstijgingen der nijverheidsproducten die de imperialistische landen naar de Derde Wereld uitvoeren, een hausse van de petroleumprijs met zich meebrengen (die op lange termijn bescheidener wordt, want zelfs bij effectieve indexering zal er nog steeds de wet van vraag en aanbod zijn en zullen de imperialistische landen hun vraag naar petroleum geleidelijk verminderen), hetgeen op zijn beurt een parallelle hausse van de goudprijs en bijgevolg de geleidelijke herverdeling ervan ten gunste van de excedentaire landen zou veroorzaken, waardoor de uitvoer der imperialistische landen naar de OPEC-landen en de winstvoet der uitvoerende monopolies op een hoog niveau zou kunnen gehandhaafd worden, terwijl terzelfdertijd de inflatie in het westen zou afgeremd worden.

Maar als die quadrille vanuit imperialistisch standpunt elegant en redelijk lijkt voor zover hij de OPEC-landen in de dans betrekt, laat hij de dansers uit de halfkoloniale landen die geen olie uitvoeren onmiddellijk hun nek breken op een al te gladde parketvloer. Aangezien die landen een structureel tekort op hun betalingsbalans hebben en de prijsstijging van de petroleum dit tekort nog opdrijft, beschikken ze immers over geen enkel middel om een supplementaire goudvoorraad te verwerven en zouden bij een terugkeer naar de goudstandaard tot een quasi-onmiddellijk bankroet veroordeeld worden, wat tot een ineenstorting van de wereldhandel zou leiden.

Het probleem der halfkoloniale landen met een permanent tekort op hun betalingsbalans (waaronder zich trouwens een groeiend aantal OPEC-landen bevinden) kan enkel opgelost worden door een voortdurende expansie van het internationaal krediet, als het er tenminste om te doen is een bruuske daling in hun aankoop van imperialistische koopwaar te vermijden. Maar dit internationaal krediet vereist een munt die door verkopers van waren en houders van schuldvorderingen universeel aanvaardbaar is, m.a.w. een van het goud verschillend en ervan losgekoppeld “wereldgeld”, m.a.w. iets dat in een koopwaren producerende economie onvindbaar is (tenzij in de gedaante van voortdurend depreciërend papiergeld).

Betekent dit dat men het tenslotte bij een in grote mate van het goud losgemaakt internationaal muntstelsel zou houden, dat men m.a.w. in de praktijk zou blijven leven onder een “dollarstandaard”? Daar is niets van aan. Er is zich een ganse reeks geleidelijke omvormingen aan het voltrekken, waardoor de tanende rol van de dollar en de groeiende rol van het goud in het internationaal muntstelsel benadrukt worden.

♦ De éne centrale bank na de andere raamt in haar gewone balansen haar goudvoorraad reeds volgens de lopende marktprijs en niet volgens de fictieve IMF-prijs van 45 dollar het ons, die het resultaat was van de akkoorden van 1971. De centrale banken die zich nog aan de letter van het akkoord houden om hun wisselreserves te berekenen, vertegenwoordigen reeds een minderheid onder de voornaamste kapitalistische mogendheden en niet langer de meerderheid. Het is nog maar een kwestie van tijd alvorens de Federal Reserve hetzelfde doet.

♦ In de schoot van het Europese muntstelsel beginnen de heringevoerde verhandelingen in goud tussen centrale banken, zij het op nog zeer bescheiden schaal, terug beoefend te worden. Bovendien heeft de ECU een officiële gouddekking.

♦ De OPEC-landen vragen met aandrang dat de prijsberekening van de petroleum niet langer in US$ maar adhv. een muntkorf zou geschieden, waarin de voornaamste imperialistische mogendheden vertegenwoordigd zijn. Dit moet uitmonden in de eis dat de daadwerkelijke betaling van de aardolie met dezelfde muntkorf geschiedt.

♦ De Verenigde Staten zelf, die hun standpunt terzake radicaal gewijzigd hebben, beginnen druk uit te oefenen op de BRD, Japan (en in mindere mate op andere imperialistische mogenheden) opdat ze zouden aanvaarden dat hun munt, naast de US$ de rol van wisselreserve voor andere munten zou gaan spelen. Die landen pogen aan die druk te weerstaan, want ze zijn er niet op uit om het slachtoffer te worden van de door speculatie op deviezen uitgelokte stormen die gaan woeden. Dit belet niet dat het aandeel van de D-mark, de yen, de Zwitsere frank en de gulden in de wisselreserves en op de eurodeviezenmarkt langzaam maar zeker toeneemt.

Rond medio 1979 gaven de depositobanken op de eurodeviezenmarkt 373 miljard US$ aan; een kwart hiervan bestond reeds uit deposito’s in D-mark en Zwitserse franken. Bovendien zijn er, vooral in Zuid-Oost-Azië en het Midden-Oosten, een aantal centrale banken die samen voor zowat 10 miljoen US$ aan wisselreserves aanhouden in de vorm van yen.

♦ Tegelijkertijd maar trager neemt het aandeel van de wereldhandel dat in dollars vereffend wordt geleidelijk af. Het aandeel van de wereldhandel dat in andere munten gelibelleerd en vereffend wordt, neemt parallel toe. De dreiging van ayatollah Khomeini, dat hij geen US$ meer zou aanvaarden als betalingsmiddel voor de Iraanse petroleum, was niet nodig om die beweging te ontketenen, noch om ze geleidelijk te versnellen. Ze is het onvermijdelijke resultaat van het verschil in depreciatie- (inflatie-)voet van enerzijds de US$, anderzijds de D-mark de yen, de Zwitserse frank, enz.

Momenteel wordt zowat 25 à 30 % van de Japanse uitvoer in yen, en zowat 75 % van de West-Duitse uitvoer (maar slechts 40 % van de invoer van de BRD) in D-mark gelibelleerd (Euromoney, juli 1979).

♦ Paradoxalerwijze en om dezelfde reden zijn het de halfkoloniale landen die het zwaarst in de schulden steken, die het grootste belang hebben bij het handhaven van de “dollarstandaard” met een dollar in “vrije val”). Want die “dollarstandaard” kan hun schuldenlast een beetje verlichten, aangezien hij hun toelaat “goed geld” te ontlenen en terug te betalen in gedeprecieerd geld. (Bij een gemiddelde cumulatieve inflatievoet van 7 % per jaar verliest de dollar in zes jaar 50 % van zijn waarde. Dit betekent, dat een lening van 100 miljard US$ terugbetaald wordt met het equivalent van een koopkracht van 50 miljoen.

Dit gedrag is trouwens niet alleen typerend voor de regeringen: “De eurobanken hebben de neiging zich in zwakke munten in schulden te steken en in sterke munten zelf krediet te verstrekken” (Journal de Genève, 10 september 1979).

Omgekeerd en om dezelfde op het eerste gezicht paradoxale reden beginnen de voornaamste uitleners, m.a.w. de grote privébanken met inbegrip van de Amerikaanse zich te willen ontdoen van de “dollarstandaard” die hen benadeelt, zoals elke versnelde inflatie de crediteur benadeelt en de debiteur voordeel brengt. In dezelfde gedachtengang beginnen de privébanken te aanvaarden, dat er “reële waarden” (vooral goud, maar ook diamant en zilver) mede dienst doen als dekking voor de kredieten die ze aan hun cliënten verstrekken, als dekking voor de lijfrentefondsen en zelfs voor hun eigen dekking (Business Week, 31/12/1979).

Zoals iedere kapitalistische crisis heeft de depressie waarin de internationale kapitalistische economie vastgeraakt is een tweevoudig aspect: ze is tegelijkertijd het resultaat van een daling van de gemiddelde winstvoet en de uitdrukking van een toestand van overproductie. De monetaire vraagstukken en de goudhausse zijn met de natuur zelf van de crisis verbonden door de dubbele ring van de explosie der rentevoeten en het op hol slaan van het internationaal kredietsysteem dat periodiek de ineenstorting nabij is.

Op het binnenlandse vlak is de bescheiden, ongelijkmatige en aarzelende heropleving van de jaren 1976-1978 slechts mogelijk geweest dankzij een nieuwe, ontploffingsgewijze kredietinflatie. In de Verenigde Staten bedraagt de schuld der ondernemingen eind 1979 tot 1.000 miljard US$ (40 % meer dan in 1975). De totale particuliere en openbare schuld bereikt bijna het totaal van 4.000 miljard US$ (50 % meer dan in 1975). Daar ligt de fundamentele oorzaak van de permanente inflatie.

Maar waar dit proces op nationaal vlak nog gedeeltelijk te controleren valt via de conjunctuurpolitiek der regeringen en centrale banken, bestaat er op het vlak van de wereldmarkt niets in die aard. Daar vindt men geen “laatste toevlucht”, daar bestaat geen eengemaakte conjunctuurpolitiek die door welke instantie ook kan toegepast worden. De explosie van de internationale verschulding (350 miljard voor alleen nog maar de landen van de zg. Derde Wereld) stelt het internationaal kapitalisme tegenover een onoplosbare tegenstelling: ofwel het risico lopen dat de wereldhandel gewurgd wordt, ofwel het risico lopen dat enkele grote schuldenaars bankroet gaan en er meteen enorm verlies geleden wordt, wat dan het probleem stelt hoe dat verlies over de onderscheiden (particuliere en “openbare”) fracties van het internationaal financierskapitaal verdeeld moet worden en hoe een veralgemeende bankkrach kan vermeden worden, die meteen het einde van die dolle wedren zou kunnen betekenen.[70]

Dat de goudhausse voor het ogenblik op haar beurt de dollarinflatie, de inflatie van het meeste papiergeld en bijgevolg de toename der rentevoeten stimuleert (zelfs als ze zelf het resultaat van die ontwikkelingen is), kan gemakkelijk empirisch aangetoond worden. Dat de toename der rentevoeten die vanaf een bepaald niveau op de daling, stagnatie of onvoldoende stijging van de winstvoet stuit, de productieve investeringen vertraagt, afremt of zelfs wurgt is eveneens vanzelfsprekend. Het aarzelend karakter van de heropleving van 1976-1978, de elkaar versterkende voortekens van een nieuwe recessie in 1979-1980 zijn daar de bevestiging van.

Maar precies door het spel van de heroriëntering der internationale kredieten (het recycleren van de petrodollars door de privébanken en rentevoeten stimuleert (zelfs als ze zelf het resultaat van die ontwikkelingen is), kan gemakkelijk empirisch aangetoond worden. Dat de toename der rentevoeten die vanaf een bepaald niveau op de daling, stagnatie of onvoldoende stijging van de winstvoet stuit, de producten gunste van de privébanken en de grote uitvoertrusts der imperialistische landen), komen alle lapmiddelen dankzij dewelke het internationaal kapitalistisch systeem tot op heden een kracht van het type van 1929 heeft weten te vermijden, in botsing met de uitwerkingen van de hoge vlucht van het goud. We hebben er reeds op gewezen, dat tegenover die hoge vlucht van het goud en de “vrije val” van de dollar, de dollarleningen voor de banken geleidelijk aan een slechte zaak worden (zelfs het oppotten van het goud dat niets opbrengt zou tijdens de jongste drie jaar interessanter geweest zijn dan leningen tussen 7, 8 of 10 % aan regeringen die dan nog kans lopen insolvent te worden). De geleidelijke verzwakking van de “dollarstandaard” wijst op de limieten van de inflatie als tijdelijke schokbreker voor de crisis, m.a.w. op de limieten van de kredietinflatie, m.a.w. op de limieten van het krediet, m.a.w. op de perken van de “substitutiemarkten”.

De ernst zelf van de crisis is dus één van de fundamentele tendensen die de hoge vlucht van het goud verklaren. Het is niet in de eerste plaats de schrik voor een continue depreciatie van de US$ (en van ander papiergeld), maar het wankelen van het kredietsysteem in functie van de crisis – d.w.z. in functie van de ontoereikendheid van de gemiddelde winstvoet en van de potentiële of virtuele overproductie – die de ultieme grondslag voor de bevlieging voor het goud vormt. Marx had dit meer dan een eeuw geleden begrepen en ontleed: “Zolang de verlichte (politieke) economie ex professo “over het kapitaal” handelt, ziet ze met de grootste verachting op goud en zilver neer als op inderdaad de meest onverschillige en nutteloze vorm van het kapitaal. Maar van zodra ze het bankwezen behandelt, wordt alles op zijn kop gezet en worden goud en zilver het kapitaal par excellence, waaraan iedere andere vorm van kapitaal en arbeid dient opgeofferd. Maar waardoor onderscheiden zich nu goud en zilver van de andere vormen die de rijkdom aanneemt? Niet door de waardegrootte, want die wordt bepaald door de massa arbeid die erin geobjectiveerd is.

Maar ze onderscheiden zich als zelfstandige belichaming, uitdrukking van het maatschappelijk karakter van de rijkdom (...) Dit maatschappelijk bestaan (van de rijkdom) doet zich dus als iets uitwendigs, als een ding, zaak of waar voor naast en buiten de werkelijke elementen van de maatschappelijke rijkdom [de massa koopwaren wier gebruikswaarde de behoeften der mensen bevredigen – E.M.] Zolang de productie normaal verloopt vergeet men dat. Het krediet, eveneens maatschappelijke vorm van de rijkdom, verdringt het geld en usurpeert zijn positie. Het is het vertrouwen in het maatschappelijk karakter van de productie, dat de geldvorm der producten als iets dat verzwindt en slechts ideëel is, als loutere voorstelling doet verschijnen. Maar van zodra het krediet aan het wankelen gebracht wordt – en die fase moet zich in een moderne industriële cyclus telkens voordoen – moet alle reële rijkdom werkelijk en plots in geld omgezet worden, in goud en zilver, wat een krankzinnige vereiste is, die echter noodzakelijk uit het systeem zelf voortvloeit.” (Das Kapital, derde boek, Marx-Engels-Werke 25, pp. 588-589).

De ontwikkeling der jongste dertig jaar kan niet beter samengevat worden, zowel vanuit het standpunt van de economische werkelijkheid als vanuit dat der economische opvattingen die in de burgerlijke samenleving overheersen.

Keynes zei dat goud een “barbaars metaal” is. Het is veel diepzinniger om met Marx vast te stellen, dat het kapitalisme een irrationeel en barbaars systeem is, dat na jaren van voorspoed onvermijdelijk naar crisissen leidt. Het periodieke praktische en theoretische eerherstel van het goud is slechts een synthetische weerspiegeling van die irrationaliteit en barbaarsheid, die miljoenen menselijke wezens veroordelen tot ellende, honger en zelfs de dood. En dit niet omdat de wereld te weinig voortbrengt maar omdat de mensheid de goederen niet kan consumeren zonder de transit via het geld, d.w.z. opnieuw en meer dan ooit via het goud.

***

Ten gevolge van de herwaardering van de dollar in 1980-1981 is de goudkoers alsmaar sterker gaan dalen en heeft zodoende de economische boom in Zuid-Afrika gewurgd. Onderstaande grafiek vertolkt de fundamentele tendens. Maar die is verre van onomkeerbaar, in de mate precies dat de inflatie niet alleen in de Verenigde Staten maar ook in kapitalistisch Europa en in Japan verre van bedongen is.

Grafiek 3

De koers van het ons goud te Londen

(Bron: Le Monde, 6 maart 1982.)

In maart 1983 was de koers van het goud opnieuw gestegen tot 415 US$ per ons.

_______________

[63] “Aan de bron van hun productie vindt een directe ruil plaats van edele metalen tegen andere waren. Hier zien we verkoop (door de warenbezitter) zonder koop (door de bezitter van goud en zilver). En de latere verkopen zonder daaropvolgende aankopen bewerkstelligen slechts de verdere verdeling van de edele metalen onder alle warenbezitters. Zo ontstaan op alle punten van het verkeer voorraden goud en zilver van de meest uiteenlopende omvang. Wanneer het mogelijk wordt de waar als ruilwaarde of de ruilwaarde als waar vast te houden, ontstaat de geldzucht. (...)

De drift tot schatvorming is van nature mateloos. Het geld is kwalitatief, naar zijn vorm, onbeperkt, dat wil zeggen algemeen vertegenwoordiger van de materiële rijkdom, omdat het direct in iedere waar is om te zetten. Maar tegelijkertijd is iedere werkelijke geldsom kwantitatief beperkt, dus ook slechts koopmiddel van beperkte omvang. Deze tegenstrijdigheid tussen kwantitatieve beperking en kwalitatieve onbegrensdheid van het geld jaagt de schatvormer steeds weer op tot sisyfusarbeid van de accumulatie. Het vergaat hem hierbij als de veroveraar van de wereld, die met ieder nieuw land slechts een nieuwe grens heeft veroverd.” (Karl Marx, Het Kapitaal, eerste boek, hoofdstuk 3, Bussum, 1972, p. 78, 79.)

[64] Zie met name de hoofdstukken 28 tot 42 van het derde boek van Das Kapital, maar ook, in algemener termen, de pp. 188, 193-4, 209 van datzelfde derde boek, MEW, deel 25.

[64b] Sommigen beweren dat men in Brazilië een nieuw Eldorado aan het ontdekken is. We zullen zien... (toegevoegd in mei 1982).

[65] Bij de lopende productie dient, buiten de verkoop van voorraden door het IMF en de Amerikaanse Federal Reserve (de andere centrale banken hebben blijkbaar geen goud verkocht) nog de jaarlijkse verkoop door de USSR (met name in functie van haar massale aankoop van graangewassen) opgeteld. De som van die drie elementen vertegenwoordigt het jaarlijkse aanbod. Het is sinds 1975 regelmatig toegenomen, ondanks de vrij uitgesproken stabiliteit in de productie. Die toename is toe te schrijven aan de verkoop door westerse openbare instellingen (die gestegen is van 35 ton in 1978 en 430 ton in 1979 tot 450 ton in 1978). Bank voor internationale regelingen, 49e Rapport Annuel, 11 juni 1979, Bazel).

[66] Terwijl het gros der aankopen jarenlang het werk van particulieren is geweest (met het oog op schatvorming), lijkt dit sinds de versnelde prijsstijging van het goud in 1978 niet meer het geval te zijn. Cfr. de Financial Times van 24/12179: “Een groot deel van de vraag naar goud komt de jongste weken uit het Midden Oosten. Een deel van die vraag wordt ongetwijfeld vertegenwoordigd door een inspanning vanwege officiële dollarbezitters (d.w.z. de centrale banken der OPEC-landen) om hun voorraden te diversifieren.”

[67] Volgens Leo Katzen, Gold and South African Economy (Kaapstad, Amsterdam, 1964) bedroegen de loonkosten 2519 sh. in 1902 en 2517 sh. in 1946. Maar het aandeel van de lonen van de zwarte mijnwerkers in de lopende productiekosten (operating cost) is gedaald van 40 % in 1910 tot 20 % in 1969 (Francis Wilson, op. cit., pp. 159-160).

[68] De wijze waarop de arbeidskrachten opgesloten worden in bewaakte kampen, met scheiding der geslachten, doet er duidelijk aan herinneren dat het hier geen vrije loontrekkenden in de echte zin van het woord betreft.

[69] Een ding tonen die cijfers duidelijk aan: de Amerikanen mogen dan veel tumult gemaakt hebben rond de “demonetarisering van het goud”, Nixons beslissing van 1971 om de convertibiliteit van de US$ in goud op te heffen heeft als praktisch resultaat (en zonder enige twijfel als reëel doel) gehad, dat er een einde gesteld werd aan de aderlating van de Federal Reserve. Maar dat betekent dat men veel meer belang hechtte aan het behoud van een belangrijke goudvoorraad dan al de geruchten over de “demonetarisering” lieten veronderstellen.

[70] “(...) in de Verenigde Staten hebben het Federale Reservesysteem, de Muntcontrole en de Federal Deposit Insurance Corporation (een verzekeringsorganisme voor bankdeposito’s) vorig jaar voor het eerst een gemengd toezichtcomité in het leven geroepen, dat belast is met het controleren van de internationale financieringsactiviteiten van de grote Amerikaanse banken. (...) Tijdens de jongste 10 jaar zijn ’s werelds grote banken op het internationale economische vlak een even vooraanstaande rol beginnen spelen als ze dit reeds geruime tijd op nationaal vlak doen. (...) Men dient er dus zorg voor te dragen, dat die storingen, die verbonden zijn met het ineenstorten van het systeem der vaste pariteiten (...), de problemen die voortvloeien uit de OPEC-overschotten en de omvang van de inflatie, niet vroeg of laat uitmonden in een internationale financiële paniek omdat één of andere bank is failliet gegaan. (...) Er blijft onzekerheid (!) heersen m.b.t. de rol der onderscheiden centrale banken als leners in laatste instantie voor de banken die moeilijkheden kennen. (...) Een andere zwakke kant van die samenwerking op het stuk van de reglementering: ze heeft enkel betrekking op de twaalf lidstaten van de Commissie van Bazel, alhoewel de internationale banken aanwezig zijn in tientallen landen waarde wet op het bankgeheim, die in sommige gevallen effectief toegepast wordt, een toezicht op de toestand der banken bemoeilijkt.” (Financial Times, 31/7/79.)