Chris Harman

La tasa de ganancia y el mundo actual

Primera publicación:

Este artículo se publicó en inglés, con el titulo "The Rate of Profit

and the World Today", en la revista International

Socialism, número 115 (2007).

Primera edición en castellano: En revista La

Hiedra, número 1, febrero de 2008. Luego apareció como anexo al artículo

principal en: Chris Harman, La nueva crisis del capitalismo ¿Qué decimos

los socialistas? En lucha: España, abril de 2009.

Edición digital castellano: La nueva crisis del

capitalismo, http://www.enlucha.org/site/?q=node/16401.

Esta edición: Marzo 2012, por cortesia de En

lucha.

La tasa de ganancia y el mundo actual1

La “tendencia a la caída de la tasa de ganancia” es uno de los elementos

más debatidos del legado de Karl Marx. Él lo consideraba una de las

contribuciones más importantes para el análisis del sistema capitalista,

definiéndola, en los primeros borradores para El Capital (los Grundrisse),

“sin duda la ley más importante de la economía política”2.

Pero estuvo sometido a críticas desde el mismo momento en que el argumento

apareció impreso por primera vez en la publicación del tercer volumen de El

Capital en 1894.

Las primeras críticas, en la década de 1890, vinieron de adversarios del

marxismo, como el filósofo liberal italiano Benedetto Croce y el economista

neoclásico alemán Eugen von Böhm-Bawerk. Pero desde entonces, fueron

aceptadas por varios marxistas, desde Paul Sweezy en los 40 hasta Gérard Duménil

y Robert Brenner en la actualidad.

El razonamiento de Marx fue y es importante. La teoría de Marx concluye que

existe un fallo fundamental e incorregible en el capitalismo. La tasa de

ganancia es la clave por la cual los capitalistas pueden llevar adelante su

objetivo de acumulación. Pero cuanto más se desarrolla la acumulación, es más

dificultoso para los capitalistas obtener tasas de ganancia para continuar el

proceso de acumulación: “la tasa de ganancia, siendo la meta de la producción

capitalista…, su caída aparece como una amenaza para el proceso de producción

capitalista”3.

Esto “pone de relieve el carácter histórico, transitorio, del modo de

producción capitalista” y el modo en que “en un determinado nivel entra en

conflicto con las posibilidades de continuar su desarrollo”4.

Mostraba así que “la verdadera barrera para la producción capitalista es el

mismo capital”5.

Marx y sus críticos

La línea básica del argumento de Marx era suficientemente simple. Cada

capitalista puede, individualmente, incrementar su propia competitividad

aumentando la productividad de sus trabajadores. La forma de hacer esto es

utilizar más “medios de producción” —herramientas, maquinaria, etc.—

por cada trabajador. Se produce un aumento de la proporción de extensión física

de los medios de producción para una cantidad de trabajo empleada, proporción

que Marx denominó la “composición técnica del capital”.

Pero un crecimiento en el volumen de los medios de producción también

implica un aumento de la inversión necesaria para adquirirlos. Esto también

aumentará más rápido que la inversión en fuerza de trabajo. Para usar los términos

de Marx, el “capital constante” crece más rápido que el “capital

variable”. El crecimiento de esta proporción, que él denomina la

“composición orgánica del capital”6, es el corolario lógico de

la acumulación de capital.

Sin embargo, la única fuente de valor del sistema como totalidad es el

trabajo. Si la inversión crece más rápido que la fuerza de trabajo, también

debe crecer más rápido que el valor creado por los trabajadores, que es de

donde surge la ganancia. En resumen, la inversión de capital crece más rápidamente

que la fuente de la ganancia. Como consecuencia, existirá una presión a la

baja de la proporción de ganancia por capital invertido: la tasa de ganancia.

Cada capitalista debe pujar por una mayor productividad para aventajar a sus

competidores. Pero lo que parece beneficioso para el capitalista individual es

desastroso para la clase capitalista en conjunto. Cada vez que la productividad

aumenta, cae el monto promedio de trabajo requerido en el conjunto de la economía

para la producción de un bien (lo que Marx llamó el “trabajo socialmente

necesario”), y es esto lo que las personas estarán dispuestas a pagar por esa

mercancía. Así, hoy podemos ver una caída continua en el precio de bienes

como computadoras o reproductores de DVD producidos en industrias donde las

nuevas tecnologías están provocando incrementos más rápidos de la

productividad.

Los argumentos contra Marx

Tres objeciones se han levantado una y otra vez contra Marx.

La primera es que no necesariamente la nueva inversión tenderá a ser más

“capital intensiva” y no “trabajo intensivo”. Si hay trabajo disponible

sin aprovechar en el sistema, no parece haber razón para que los capitalistas

inviertan en máquinas más que en trabajo. Hay una respuesta teórica a este

argumento. Los capitalistas se ven obligados a buscar innovaciones en tecnología

para mantenerse en ventaja con sus rivales. Algunas de esas innovaciones pueden

conseguirse usando técnicas que no sean capital intensivo. Pero existirán

otras que requerirán más medios de producción, y el capitalista exitoso será

aquel cuyas inversiones provean acceso a ambos tipos de innovación.

También hay una respuesta empírica. La inversión, en términos materiales,

ha aumentado en realidad más rápido que la fuerza de trabajo. Por lo tanto, el

capital neto por persona empleada en EEUU, por ejemplo, creció entre 2 y 3 por

ciento al año desde 1948 hasta 19737. En China, mucha de la inversión

actual es “capital intensivo”, con la fuerza de trabajo empleada creciendo sólo

alrededor de 1% al año, a pesar de la vasta disponibilidad de trabajo rural.

La segunda objeción al argumento de Marx es que la mayor productividad

reduce el coste de proporcionar obreros con el mismo estándar de vida (“el

valor de su fuerza de trabajo”). Los capitalistas pueden, así, mantener su

tasa de ganancia apropiándose de una porción mayor del valor creado. A esta

objeción es fácil responder. Incluso Marx reconoció que los aumentos en la

productividad que reducen la proporción de la jornada de trabajo requerida por

los trabajadores para cubrir su costo de vida, podían generar una

“contratendencia” a esta ley. Los capitalistas podían, así, apropiarse de

una cuota más grande del trabajo de sus obreros como ganancias (una mayor

“tasa de explotación”) sin que necesariamente disminuyeran los salarios

reales. Pero había un límite a cuánto podía operar esta contratendencia. Si

los asalariados trabajaran cuatro horas diarias para cubrir los costos de

mantenerse vivos, eso podría reducirse de una hora a tres horas por día. Pero

no podría reducirse en cinco horas (a menos una hora por día). En contraste,

no hay límite a la transformación del trabajo pretérito en mayor acumulación

de medios de producción. El aumento de la explotación, incrementando la

ganancia que fluye hacia el capital, aumentaba el potencial para la acumulación

futura. Otra forma de exponerlo es ver lo que sucede con una hipotética “tasa

máxima de explotación”, con la que los trabajadores no reciben ninguna

retribución por su trabajo. Se puede mostrar que eventualmente ni siquiera esto

es suficiente para impedir la caída en la relación entre ganancia e inversión.

La última objeción es el “teorema de Okishio”. El cambio exclusivamente

en la técnica, se afirma, no puede producir una caída en la tasa de ganancia,

dado que los capitalistas sólo introducirán una nueva técnica si aumentan sus

ganancias. Pero un aumento en las ganancias de un capitalista debe aumentar el

promedio de ganancias para toda la clase capitalista. O como planteó Ian

Steedman: “Las fuerzas de la competencia conducirán a aquella selección de métodos

productivos, industria por industria, que generen la mayor uniformidad posible

en la tasa de ganancia de toda la economía”8. La conclusión a que

conduce esta afirmación es que lo único que puede reducir las tasas de

ganancia son los aumentos en los salarios reales, o la intensificación de la

competencia internacional.

Lo que se pierde en varias formulaciones de este argumento es el

reconocimiento de que el primer capitalista que adopte una técnica tiene una

ventaja competitiva sobre el resto de los colegas capitalistas, que le permite

obtener ganancias extraordinarias, pero éstas desaparecen una vez que la técnica

nueva se generaliza. Lo que el capitalista obtiene en términos monetarios

cuando vende sus mercancías depende del monto promedio de trabajo socialmente

necesario que contienen las mismas. Si introduce una técnica nueva, más

productiva, mientras que ningún otro capitalista lo hace, éste estará

produciendo bienes que tienen la misma suma de trabajo socialmente necesario que

antes, pero con menos gasto de trabajo real, concreto. Sus ganancias crecen9.

Pero una vez que todos los capitalistas que fabrican esa misma mercancía

introducen estas nuevas técnicas, el valor de los bienes cae hasta que

corresponda al monto promedio de trabajo necesario para producirlas utilizando

las nuevas técnicas10.

Okishio y sus seguidores usan el contra-argumento de que cualquier subida en

la productividad como resultado de utilizar más medios de producción ocasionará

una caída en su precio de producción, reduciendo así los precios en toda la

economía y, por ende, el costo de pagar por esos medios de producción. Este

abaratamiento de la inversión, afirman, aumentará la tasa de ganancia. A

primera vista, el razonamiento parece convincente, y las ecuaciones simultáneas

utilizadas en la presentación matemática del teorema han convencido a mucho

economistas marxistas. Es, sin embargo, falsa. Descansa en una secuencia de

pasos lógicos que no se pueden dar en el mundo real. La inversión en un

proceso de producción ocurre en un punto determinado en el tiempo. El

abaratamiento de inversiones subsiguientes como resultado de técnicas de

producción mejoradas ocurre en un punto posterior. Los dos sucesos no son

simultáneos11. Es un error tonto aplicar ecuaciones simultáneas a

procesos que ocurren en el transcurso del tiempo.

Hay un viejo dicho: “No se puede construir la casa de hoy con los ladrillos

de mañana.” El hecho de que el aumento de la productividad reducirá el costo

de adquirir la máquina dentro de un año no reduce el monto que el capitalista

debe gastar para comprarla hoy.

La inversión capitalista implica utilizar el mismo capital constante fijo (maquinaria

y equipos) durante varios ciclos de producción. El hecho de que la inversión

emprendida costaría menos después de la segunda, tercera o cuarta ronda de

producción no altera el costo de realizarla antes de la primera ronda. La

disminución en el valor del capital ya invertido, ciertamente, no hace la vida

más fácil a los capitalistas. Para sobrevivir en el negocio deben recuperar,

con ganancias, el costo total de sus inversiones pasadas y, si el avance tecnológico

significó que esas inversiones valen ahora, digamos, la mitad de su valor

original, la compensación por esa suma debe salir de sus ganancias brutas. Lo

que ganan por un lado lo pierden por el otro, ya que la “depreciación” del

capital, por el hecho de que las cosas queda obsoletas, les causa tanto dolor de

cabeza como una caída directa en la tasa de ganancias.

Las implicaciones del argumento de Marx son de largo alcance. El mismo éxito

del capitalismo en acumular conduce a problemas en la acumulación subsiguiente.

La crisis es la conclusión inevitable, en tanto los capitalistas, en sectores

clave de la economía, ya no tienen una tasa de ganancia suficiente para cubrir

sus inversiones. Y a mayor escala de la acumulación pretérita, mayor será la

crisis.

La crisis y la tasa de ganancia

La crisis, sin embargo, no es el fin del sistema. Paradójicamente, puede

abrirle nuevas perspectivas. Conduciendo a algunos capitalistas a la ruina,

puede permitir una recuperación de las ganancias de otros capitalistas: los

medios de producción pueden comprarse a precios de remate; el valor de las

materias primas, caer; y el desempleo, obligar a los trabajadores a aceptar

bajos salarios. La producción vuelve a ser rentable, y se reinicia la acumulación.

Ha habido una larga disputa entre los economistas que aceptan la ley de Marx,

respecto a estas implicaciones. Algunos argumentaron que la tasa de ganancia

tenderá a caer a largo plazo, década tras década. No sólo habrá altas y

bajas con cada ciclo de boom y crisis, también habrá una tendencia a la baja a

largo plazo, haciendo cada boom más corto y cada caída más profunda. Otros

marxistas, en cambio, argumentaron que la reestructuración puede restablecer la

tasa de ganancia a su nivel previo hasta que el aumento de la inversión la haga

disminuir nuevamente. De acuerdo con este punto de vista, hay un movimiento cíclico

de la tasa de ganancia atravesado por agudas crisis de reestructuración, no una

declinación inevitable a largo plazo. Entonces la ley de Marx debería llamarse

“la ley de la tendencia de la tasa de ganancia a caer y sus

contratendencias”12.

Ha habido períodos en la historia del sistema en que las crisis liquidaban

capital no rentable en una escala suficiente para detener una declinación de

largo plazo en las tasas de ganancia. Hubo, por ejemplo, una caída en las tasas

de ganancia en las primeras etapas de la revolución industrial, desde las altísimas

tasas de los pioneros de la industria del algodón en la décadas de 1770 y 1780

a tasas mucho más bajas para la primera década del siglo XIX13.

Esto condujo a Adam Smith y David Ricardo a ver la caída en las tasas de

ganancia como inevitable (con Smith cargando la responsabilidad en la

competencia y Ricardo en los cada vez menores rendimientos de la producción agrícola).

Pero, entonces, las tasas de ganancia parecen haberse recuperado

substancialmente. Robert C. Allen afirma que en 1840 duplican los niveles del año

180014. Sus números (de ser precisos) son compatibles con el

argumento de que “la reestructuración restablece las tasas de ganancia”, ya

que hubo tres crisis económicas entre 1810 y 1840, con 3.300 firmas arruinadas

sólo en 182615.

Si las crisis siempre pueden contrarrestar la caída de las tasas de ganancia

de este modo, Marx estaba equivocado en ver que esta ley conjuraría el golpe

mortal al capitalismo, ya que el sistema sobrevivió a crisis recurrentes en los

últimos 180 años.

Pero aquellos que se apoyan en este argumento presuponen que la

reestructuración siempre puede ocurrir de tal modo que dañe a algunos

capitalistas y no a otros. Michael Kidron presentó un desafío muy importante a

esta opinión en los 70. Su objeción se basaba en la comprensión de que el

desarrollo del capitalismo no es sólo cíclico, sino que implica también

transformaciones en el tiempo: envejece16.

La concentración y centralización del capital

El proceso por el que algunos capitalistas crecen a expensas de otros (lo que

Marx llama la “concentración y centralización” del capital) conduce,

eventualmente, a que unos pocos capitalistas jueguen un rol predominante en

ciertas partes del sistema. Su actividad queda entrelazada con los de aquellos

capitales, grandes y pequeños, que la rodean. Si capitales de gran envergadura

caen en la ruina, se perturba la operación de los demás, destruyendo sus

mercados y eliminando su acceso a materias primas y componentes. Esto puede

arrastrar a la bancarrota a firmas previamente rentables, junto con las no

rentables en un colapso que se retroalimente y plantee el riesgo de crear

“agujeros negros” en el corazón del sistema.

Esto comenzó a suceder en la gran crisis de los años de entreguerras. La

quiebra de algunas firmas, lejos de conducir al fin de la crisis, unos años

después produjeron un impacto mayor. Como consecuencia, los capitales de todo

el mundo se dirigieron a los Estados en busca de protección. Más allá de sus

diferencias políticas, éste es el punto común entre el New Deal en EEUU, el

período nazi en Alemania, los regímenes populistas que emergieron en América

Latina o la aceptación definitiva de la intervención estatal de corte

keynesiano (como la ortodoxia económica en la Gran Bretaña de los tiempos de

guerra). Tal interdependencia entre los estados y los grandes capitales fue la

norma de todo el sistema durante las tres primeras décadas que siguieron a la

Segunda Guerra Mundial, una organización que fue alternativamente llamada

“capitalismo de estado” (mi término preferido), “capitalismo organizado”

o “fordismo”17.

La intervención del Estado siempre ha sido un arma de doble filo. Evitaba

que los primeros síntomas de la crisis se desarrollaran en un colapso absoluto.

Pero también obstruía la capacidad de algunos capitalistas de restablecer sus

tasas de ganancias a costa de otros. Éste no era un gran problema en las

primeras décadas después de 1945, dado que el impacto combinado de la crisis

de entreguerras y la Segunda Guerra Mundial ya había causado una destrucción

masiva de viejo capital (según algunas estimaciones, un tercio del total). La

acumulación pudo, así, recomenzar con tasas de ganancia más altas que en el

período preguerra, y éstas se mantuvieron o cayeron lentamente18.

El capitalismo pudo disfrutar de lo denominado, muchas veces, su “época de

oro”19.

Pero cuando las ganancias comenzaron a caer desde la década del 60 en

adelante, el sistema se encontró atrapado entre el peligro de los “agujeros

negros” o la imposibilidad de una reestructuración suficiente para

restablecer esas tasas. El sistema no podía costear los riesgos de una

reestructuración dejando que las crisis le hicieran mella. Los estados

intervinieron para evitar la amenaza de grandes quiebras. Pero, al hacerlo,

impidieron que la reestructuración fuera suficiente para superar las presiones

que habían causado la amenaza de bancarrotas. El sistema, como lo planteó

Kidron en un artículo de esta revista, estaba esclerótico20.

Como escribí en esta revista21 en 1982:

La intervención estatal para mitigar la crisis sólo puede prolongarla

indefinidamente. Esto no significa que la economía mundial está destinada

simplemente a declinar. Una tendencia global a la declinación puede estar

acompañada de ligeros booms, con pequeños, a la vez que temporales, aumentos

del empleo. Sin embargo, cada mini boom sólo agrava los problemas del sistema

en conjunto, y acaba en un estancamiento más extendido, con efectos

destructivos extremos para ciertas zonas del sistema.

Yo sostenía que “dos o tres países avanzados” que sufrieran quiebras

generalizadas podrían dar al sistema “la oportunidad para una nueva ronda de

acumulación”, pero que, al mismo tiempo, los que controlan las otras partes

del sistema harán todo lo posible por evitar tal bancarrota, no sea que lleve a

la caída de otras economías y bancos, conduciendo a un “colapso gradual de

otros capitales”. Mi conclusión era que “la presente fase de crisis es

probable que se prolongue hasta que se resuelva, ya sea precipitando a gran

parte del mundo a la barbarie o por una serie de revoluciones obreras”22.

El cuadro empírico

¿Qué dice el registro empírico de las tasas de ganancia de los últimos 30

años respecto a estos argumentos? ¿Cuáles son las implicaciones para la

actualidad?

Ha habido varios intentos de calcular las tendencias a largo plazo de las

tasas de ganancia. Los resultados no siempre son compatibles unos con otros, ya

que hay distintas formas de medir la inversión en capital fijo, y la información

de ganancias que brindan las compañías y gobiernos están sujetas a enormes

distorsiones (las empresas, generalmente, hacen todo lo posible para subdeclarar

sus ganancias: a los gobiernos, por razones impositivas; y a los trabajadores,

para justificar bajos salarios; también, usualmente, sobreestiman sus ganancias

en los informes a los accionistas, para impulsar la subida en la cotización de

sus acciones y su capacidad de crédito). De todos modos, Fred Moseley, Thomas

Michl, Anwar Shaikh y Ertugrul Ahmet Tonak, Gérard Duménil y Dominique Lévy,

Ufuk Tutan y Al Campbell, Robert Brenner, Edwin N. Wolff y Piruz Alemi junto a

Duncan K. Foley23 han invariablemente, seguido los pasos de Joseph

Gillman y Shane Mage, quienes llevaron adelante estudios empíricos de la

evolución de las tasas de ganancia en la década de 1960.

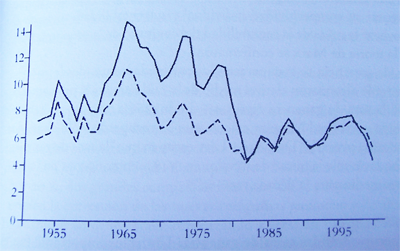

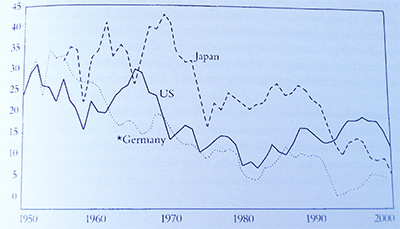

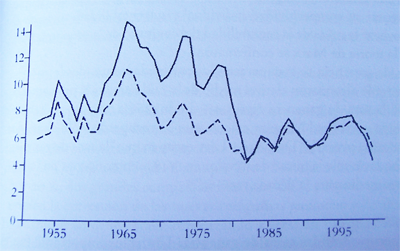

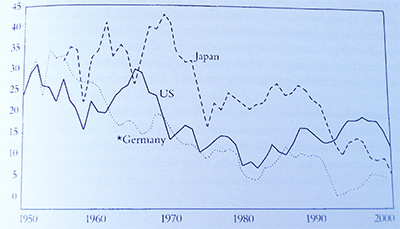

Aparece un cierto patrón, que puede verse en el gráfico confeccionado por

Duménil y Lévy24 (gráfico 1) para todo el sector privado en EEUU y

por Brenner25 (gráfico 2) para el sector de manufacturas en EEUU,

Alemania y Japón.

Hay un acuerdo general de que las tasas de ganancia cayeron desde finales de

los 60 hasta comienzos de los 80. También hay acuerdo en que las tasas se

recuperaron parcialmente a finales de los 80, pero con interrupciones al final

de los 80 y al final de los 90. También hay bastante acuerdo de que la caída,

desde mediados de los 70 hasta comienzos de los 80, no fue producto de salarios

en aumento, dado que éste es el período en que los salarios reales en EEUU

comenzaron a caer, lo que sólo se revirtió parcialmente a finales de los 90.

Michl26, Moseley, Shaikh y Tonak, y Wolff27, todos

concluyen que la proporción creciente entre capital y trabajo es un elemento de

peso en la reducción de las tasas de ganancia. Esta conclusión es una refutación

empírica a la posición de Okishio. Las inversiones “capital intensivo”

realizadas por capitalistas que buscan aumentar su competitividad individual y

su rentabilidad, tuvieron el efecto de provocar la caída de la rentabilidad del

conjunto de la economía. Así, las bases de la teoría de Marx se confirmaron.

|

Gráfico 1: Tasas de ganancia de EEUU contando (-) y descontando (--) el

impacto de los vínculos financieros

Gráfico 2: Tasas de ganancia netas del sector manufacturero en

EEUU,

Alemania y Japón

(*) La tasa de beneficio para Alemania se refiere a Alemania Occidental

1950-1990 y a Alemania 1991-2000.

|

Las tasas de ganancia se recuperaron, aproximadamente, desde 1982 en adelante,

pero sólo alcanzaron el nivel medio de la caída ocurrida previamente. Según

Wolff, la tasa de ganancia cayó 5,4% desde 1966 a 79 y luego “rebotó” 3,6%

desde 1979 a 97; Fred Moseley calcula que “se recuperó…sólo alrededor del

40% de la caída previa”28; Duménil y Lévy estiman que “la tasa

de ganancia en 1997” era “todavía sólo la mitad de su valor en 1948, y

entre 60 y 75 por ciento de su valor promedio para la década 1956-65”29.

Explicaciones

¿Por qué se recuperaron las tasas de ganancia? Un factor importante fue el

aumento de la tasa de explotación del conjunto de la economía, como se ve en

la porción creciente que va a “capital”, opuesta a “trabajo”, en el

producto nacional: Moseley mostró un aumento en la “tasa de plusvalía de

1,71 en 1975 a 2,22 en 1987”30.

Hubo, sin embargo, un freno en el crecimiento de la tasa de inversión por

trabajador (la “composición orgánica de capital”), por lo menos hasta la

mitad de los 90. Tuvo lugar un cambio importante en el funcionamiento del

sistema, desde aproximadamente la década de 1980 en adelante. Las crisis

comenzaron a implicar quiebras generalizadas, por primera vez, desde los años

de entreguerras:

Durante el período desde la Segunda Guerra Mundial hasta los 70, las

quiebras no eran un tópico relevante en las noticias. Con la excepción de los

ferrocarriles, no hubo fracasos empresariales importantes en EEUU. Durante los

70 sólo hubo dos quiebras corporativas de importancia, Penn Central

Transportation Corporation en 1970 y W T Grant Company en 1975.

Pero:

Durante los 80 y comienzos de los 90 se sucedieron las quiebras. Muchas compañías

conocidas se declararon en quiebra… Incluidas LTV, Eastern Airlines, Texaco,

Continental Airlines, Allied Stores, Federated Department Stores, Greyhound, R H

Macy y Pan Am… Maxwell Communication y Olympia & York.31

La misma historia se repitió en mayor escala durante la crisis de 2001-2002.

Por ejemplo, el colapso de Enron fue, como escribe Joseph Stiglitz, “la mayor

quiebra corporativa de todos los tiempos, hasta que llegó WorldCom”.32

Esto no fue solo un fenómeno norteamericano. Fue característico de la Gran

Bretaña de comienzos de los 90, como mostraron las quiebras de Maxwell Empire y

de Olympia & Cork. Y aunque Gran Bretaña evitó la recesión total en

2001-2002, dos grandes compañías, Marconi/GEC y Rover, cayeron, así como

también la cotización de las nuevas compañías puntocom y de alta tecnología.

El mismo fenómeno estaba comenzando a verse en Europa continental, con el añadido,

en el caso de Alemania, de que la mayoría de las grandes empresas de Alemania

del este fueron a la quiebra o fueron vendidas a precios de ganga a compañías

de Alemania Occidental.33 Y luego en Asia con la crisis de 1997-1998.

A esto se agrega el desmoronamiento de estados enteros (notablemente la URSS,

con un producto bruto que era un tercio o hasta la mitad del de EE.UU). La mayoría

de la izquierda mantuvo la confusa creencia de que éstos eran estados “socialistas”.

Esto impidió que muchos analistas comprendieran que estos estados colapsaron

porque la tasa de ganancia ya no era lo suficientemente alta para cubrir sus

costos de equipamiento para la competencia internacional.34 También

impidió que analizaran el impacto que la desaparición de estas grandes sumas

de capital tenía en el sistema mundial.35

Lo que ocurrió en estas décadas fue un proceso de recurrentes

“reestructuraciones mediante crisis” a escala internacional. Sin embargo, sólo

fue un regreso limitado al viejo mecanismo de sacar del medio capital no

rentable para el beneficio de los sobrevivientes. Todavía había muchos casos

en los que el estado intervenía para apoyar a muchas firmas o para presionar a

los bancos a que lo hagan. Esto ocurrió en los EEUU con la cercana quiebra de

Chrysler en 1979-8036, con la crisis de S&Ls (efectivamente, la

compañía constructora norteamericana) a finales de los 80 y el colapso del

gigante especulador de derivados Long Term Capital Management, en 199837.

En cada ocasión, el temor a la inestabilidad económica, política y social

evitó que la crisis barriera del sistema los capitales no rentables. Orlando

Capita Leiva cuenta cómo en los Estados Unidos “el estado impulsó …la

reestructuración. En 1970 la inversión pública era solo 10 % de la inversión

privada. Aumentó a 24% en 1990 y desde entonces mantuvo niveles que casi doblan

los de 1970”.38

El uso oficial de la retórica neoliberal no excluye la continuidad de

importantes aspectos de Capitalismo de Estado en la actual política

gubernamental. Esto vale no sólo para EEUU. Gobiernos tan variados como los de

los países escandinavos y Japón se apresuraron a apoyar a los bancos cuyo

colapso podría dañar a todo el sistema financiero nacional (incluso si esto

implica, como último recurso, la nacionalización)39. El gobierno de

Alemania lanzó miles de millones a la zona este del país recientemente

unificado, luego de que las compañías comprobaran que sus filiales recién

adquiridas no podían ser rentables sin esta inyección de fondos. Y las

instituciones financieras internacionales han reaccionado a las sucesivas crisis

de deuda con planes que protegen de la caída a los grandes bancos occidentales,

soportando incluso las quejas ocasionales de, por ejemplo, el “The

Economist”, que remarcaba que esta ayuda impide que el capitalismo mundial

reciba la única medicina que puede restaurar su vigor pleno.

Trabajo improductivo y gasto

Moseley, Shaikh y Tonak, y Simon Mohun han notado otro aspecto del desarrollo

reciente del capitalismo (subrayado por Kidron allá por los 70). Nos referimos

al crecimiento de la porción “no productiva” de la economía.

El pensamiento dominante neoclásico considera todas las actividades económicas

que implican comprar y vender como “productivas”. Esto se sigue de su

enfoque limitado en el modo en que las transacciones ocurren en los mercados.

Marx, como Adam Smith y David Ricardo antes de él, tenían una preocupación más

profunda: descubrir la dinámica del crecimiento capitalista. Por lo tanto, Marx

desarrolló aún más la distinción que aparece en Smith entre trabajo

“productivo” e “improductivo”. Para Marx, el trabajo productivo era el

que creaba plusvalía mediante la expansión de la producción. Trabajo

improductivo era aquel que, en lugar de expandir la producción, solamente

distribuía, protegiendo o gastando lo ya producido: por ejemplo, el trabajo de

los sirvientes, policías, soldados o personal de ventas.

La distinción de Marx no era entre producción material y “servicios”.

Algunas acciones categorizadas como “servicios” contribuyen al bienestar

real. Mover cosas desde su lugar de producción hasta el lugar de consumo, como

hacen algunos obreros del transporte, es, por consiguiente, productivo. Actuar

en una película es productivo, en la medida en que produzca una ganancia a un

capitalista, dándole al público entretenimiento y, por lo tanto, mejorando sus

condiciones de vida. En contraste, actuar en un comercial, cuya única función

es vender algo ya producido, no es productivo.

La categorización de Marx debe afinarse para dar cuenta del capitalismo

actual, en el que rubros como servicios de educación y salud son mucho más

importantes que cuando él escribía. La mayoría de los marxistas de hoy

aceptaría que los aspectos de la enseñanza que aumentan la capacidad de la

gente para producir cosas (en oposición a la disciplina con los niños) son, al

menos indirectamente, productivos. Kidron fue más lejos y sostuvo que lo que

era productivo era aquello que servía a la mayor acumulación de capital. La

producción de medios de producción hacía esto, y también la producción de

bienes que mantenían a los trabajadores y sus familias lo suficientemente

saludables para ser explotados (por ejemplo, bienes que reponían su “energía

para trabajar”). Pero la producción que sólo proveía lujos a la clase

capitalista y sus dependientes no debería considerarse como productiva, ni

tampoco la destinada a armamentos.40

El trabajo improductivo tiene una importancia central en el capitalismo

actual, más allá de la definición que le demos. Fred Moseley estima que los

trabajadores del comercio en los EEUU crecieron de 8,9 millones a 21 millones

entre 1950 y 1980, y los de las finanzas aumentaron de 1,9 millones a 5,2

millones, mientras que la fuerza de trabajo productiva sólo aumentó de 28

millones a 40,3 millones41. Shaikh y Tonak calculan que la porción

del trabajo productivo en el trabajo total en EEUU cayó desde el 57% al 36%

entre 1948 y 198942. Simon Mohun ha calculado que la proporción de

salarios y remuneraciones “improductivos” en relación al “valor material

agregado”, en los EEUU, creció del 35% en 1964 a más del 50% en 200043.

Kidron calculó que, usando su definición amplia, “tres quintos del trabajo

realmente desarrollado en los 70 fue un desperdicio desde el punto de vista del

capital”44.

Moseley, Shaikh y Tonak, y Kidron en sus últimos escritos45 no

tenían duda. El peso de proveer trabajo improductivo lleva a un consumo

innecesario de plusvalía y de tasa de ganancia46. Moseley, a la vez

que Shaikh y Tonak, calcularon la tasa de ganancia en los sectores

“productivos” (la “tasa de ganancia marxiana”), y luego compararon sus

resultados con aquellos provistos por la economía, por las corporaciones y por

el Instituto Nacional de Administradores de Pensiones del gobierno de EEUU (NIPA

en inglés)47. Shaikh y Tonak calculan que, entre 1948 y 1989, “la

tasa de ganancia marxiana cae casi un 33%… el promedio de las ganancias

basadas en el NIPA cayeron aún más rápido, más de un 48%, y el de las

corporaciones fue la de mayor caída de todas, más de un 57%. Estas

declinaciones más rápidas pueden explicarse por el aumento relativo en la

proporción entre actividades improductivas y productivas”48.

Moseley concluye que “en la economía norteamericana desde la posguerra hasta

fines de los 70, la tasa de ganancia convencional cayó aún más rápido que la

tasa marxiana: un 40% frente a un 15-20%. Él sostuvo que, en los 90, el aumento

en el nivel del trabajo improductivo fue la causa central que impidió una

recuperación plena de la tasa de ganancia.

¿Por qué los gastos improductivos crecieron tanto, incluso al costo de

ahogar lo que de otra forma habrían sido tasas de ganancia más saludables? En

esto tienen que ver distintos factores, pero cada uno es en sí mismo una reacción

a las bajas tasas de ganancia (y los intentos de las empresas y gobiernos de

mantener a raya las amenazas de crisis).

Los capitales destinan mayores recursos en sus intentos de defender y

expandir mercados en formas improductivas.

Se suceden olas tras olas de inversiones especulativas, dado que los

capitalistas buscan ganancias fáciles apostando en los mercados de dinero:

aventuras financieras, fondos de inversión (hedge funds), etc.

Se extiende la hierrocracia de los sectores generacionales y de mando, en un

esfuerzo para ejercer mayor presión sobre los subordinados, un aspecto común

en los sectores público y privado en la actualidad.

Los costos del capitalismo tratando de mantener cierta paz social aumentan:

en gastos de seguridad y en conceder mínimos beneficios a aquellos que no le

resulta productivo emplear.

Los Estados recurren a aventuras militares como una forma de descargar los

problemas que enfrentan sus capitalistas.

Efectos contradictorios

Hay un círculo vicioso. Las reacciones de las firmas individuales y los

Estados a las tasas de ganancia decrecientes tienen el efecto de reducir los

recursos disponibles para la acumulación productiva49.

Pero el efecto de los gastos improductivos no se limita a bajar la tasa de

ganancia. También puede reducir la presión a la subida en la composición orgánica

del capital. Ésta fue la perspectiva tomada por Michael Kidron para explicar el

impacto “positivo” de los fuertes gastos en armamento en las décadas de

posguerra. Él opinaba que el consumo de lujo de la clase dominante y sus

dependientes generaba un efecto benéfico para el funcionamiento del sistema, al

menos durante un tiempo.

El trabajo “desperdiciado”, argumentaba, no puede aumentar la presión de

la acumulación por ser aún más capital intensivo. El valor que, de otra

forma, aumentaría la proporción entre medios de producción y trabajo, es

chupado fuera del sistema. La acumulación es más lenta, pero puede continuar a

un paso sostenido, como en la fábula de la liebre y la tortuga. Las tasas de

ganancia son más bajas por el gasto improductivo, pero no se enfrentan a caídas

bruscas y profundas por la rápida aceleración de la proporción capital-trabajo.

Esta exposición parece encajar con el período de la inmediata posguerra.

Los gastos en armamento (rondando el 13% del producto nacional norteamericano y,

con gastos indirectos, tal vez un 15%) eran una importante apropiación de

plusvalía que no continuaba la acumulación. Era un gasto del que la clase

dominante norteamericana también esperaba ganar, en el que se apoyaba su

hegemonía global (tanto confrontando a la URSS como aglutinando a las clases

capitalistas europeas con los EEUU) y que garantizaba un mercado a sectores

productivos importantes de la economía de los EEUU. En este sentido, los

capitalistas podían considerar los armamentos, como su propio consumo de lujo,

como una ventaja (muy distinto, en este sentido, a los gastos

“improductivos” en mejorar las condiciones de los pobres). Y si reducía la

tasa de acumulación, esto no era catastrófico, dado que la reestructuración

del capital mediante crisis y guerras ya había empujado la acumulación a un

nivel más alto que el conocido en los 30. Localmente, todas las firmas tenían

el mismo handicap y, por lo tanto, ninguna salía perdiendo frente a otras en la

competencia por mercados. Internacionalmente, en los primeros años de posguerra,

otros países involucrados en una fuerte competencia económica con EEUU (como

la vieja Gran Bretaña imperial y Francia) fueron obstaculizados por sus propios

gastos en armamento relativamente altos.

Estos asuntos hoy son muy diferentes. Desde comienzos de los 60, la

reemergencia de importantes competidores internacionales generó fuerte presión

a los EEUU para reducir el porcentaje de la producción dirigida a gastos

militares. El estímulo a los gastos militares, a mediados de los 60, durante la

guerra de Vietnam y, en los 80, durante la “segunda Guerra fría” sólo

permitió un respiro de corto plazo a la economía norteamericana antes de

revelar sus grandes problemas. El incremento de George Bush en el gasto militar

de 3,9% a 4,7% del producto bruto norteamericano (equivalente a un tercio de la

inversión privada aproximadamente), ha exacerbado el creciente gasto público y

el déficit comercial.

El efecto de todas estas formas de “gasto” es mucho menos beneficioso

para el capitalismo en conjunto que un siglo atrás. Es posible que aún

disminuyan las presiones sobre la tasa de ganancia proveniente de la composición

orgánica del capital (que ciertamente no crece tan rápido como lo haría si

toda la plusvalía se destinara a la acumulación). Pero el precio que pagan los

países capitalistas desarrollados a cambio es una lenta acumulación productiva

y un bajo crecimiento a largo plazo de las tasas de ganancia. Así, se

comprometen los repetidos intentos “neoliberales” de los capitalistas y los

Estados de aumentar las tasas de ganancia recortando lo que les pagan a los

trabajadores ocupados, los jubilados, los desocupados y pensionistas; el

restablecimiento de criterios mercantiles para reducir los gastos en educación

y salud; la insistencia en que el tercer mundo pague su libra de carne en préstamos;

y la aventura norteamericana en tratar de hacerse con el control de la segunda

mayor fuente de la materia prima más importante del mundo.

Es incorrecto describir la situación como de crisis permanente50

(más bien es de crisis económicas recurrentes). Las recuperaciones económicas

de los 80 (especialmente en Japón) y los 90 (en EEUU) fueron más que mini

booms. Bajos niveles de rentabilidad no impiden a los capitalistas imaginar que

puede haber ganancias milagrosas en el futuro y succionar plusvalía de todo el

mundo para inyectarla en proyectos dirigidos a obtenerlas. Muchas de estas

apuestas puramente especulativas en esferas improductivas, como en el caso de

las burbujas inmobiliarias, los mercados de productos, las cotizaciones de

acciones y, así, sucesivamente. Pero los capitalistas pueden también fantasear

sobre las ganancias que podrían realizar volcando recursos en sectores

potencialmente productivos y, así, crear rápidos booms que duren varios años.

La inversión en EEUU se duplicó entre 1991 y 199951. Cuando la

burbuja estalló, se descubrió que se había desarrollado una gran masa de

inversiones en cosas reales (como redes de telecomunicaciones de fibra óptica

que nunca serían rentables), mientras que el “Financial Times” escribía

sobre la “hoguera de los $1000 billones de riqueza”.52

Hubo un período en que se produjo una leve recuperación real en la tasa de

ganancias. Pero esto no alejó la “exhuberancia irracional” de esperar

ganancias especulativas donde no existen. Virtualmente, cada gran compañía

infló sus ganancias deliberadamente para obtener ganancias especulativas, con

ganancias declaradas 50% más altas que las reales.53

Hay muchos signos de que en EEUU (y probablemente en Gran Bretaña) podríamos

estar entrando ahora en una fase similar. La inversión en EEUU, después de

caer en la última recesión, está ahora nuevamente en los niveles de fines de

los 9054. Pero la recuperación en EEUU se ha basado en grandes déficits

fiscales, en la cobertura de la balanza de pagos con el ingreso de préstamos

del extranjero y el crédito tomado por los consumidores para cubrir su costo de

vida mientras la porción del producto bruto norteamericano que se llevan los

asalariados ha caído del 49% al 46”55. Éste es el antecedente del

renovado interés en las operaciones especulativas tales como los fondos de

inversión, mercados de derivados, la burbuja inmobiliaria y, ahora, el

endeudamiento masivo para encarar fusiones entre grandes corporaciones (que

recuerda el tema de “las invasiones bárbaras” de los bonos basura y las

grandes adquisiciones de empresas de finales de los 80). Contra estos

antecedentes, las ganancias empresarias seguirán subiendo hasta perder contacto

con la realidad y las cosas parecerán ir bien hasta que finalmente se descubra

que van mal. Y, como dicen, cuando EEUU se resfría, Gran Bretaña coge la

gripe.

Por el momento las tasas de ganancia en Gran Bretaña parecen ser altas. De

acuerdo a un cálculo alcanzaron 15,5% para todo el sector privado no financiero

en el último trimestre de 2006 (el nivel más alto desde 1969). Con el Nuevo

Laborismo, la porción de las ganancias en el producto bruto total alcanzó un récord

de cerca del 27%56. Pero los niveles de ganancia promedio mejoraron

con los altos niveles de ganancia en el Mar del Norte, con el gas y petróleo. Y

el cálculo de las ganancias realizadas por las firmas británicas no es lo

mismo que las ganancias realizadas en Gran Bretaña, dada la alta dependencia de

las grandes firmas de sus actividades en el extranjero (más que en cualquier

otro país capitalista avanzado). En el “sector servicios”, la rentabilidad

es alta. De todos modos, la rentabilidad en el disminuido pero todavía

importante sector industrial ha caído de alrededor del 15% en 1998 a alrededor

del 10% en la actualidad. Como en EEUU, hay muchos entusiastas del capitalismo

que temen que los buenos tiempos están por terminar como lo hicieron

eventualmente en los 70, los 80 y los 90.

Hay incluso dudas respecto a la parte del mundo en que están ocurriendo

gigantescas inversiones productivas (China). Algunos analistas ven este país

como la salvación del sistema de conjunto. El capital Chino ha logrado aspirar

más plusvalía en nuevas inversiones (más del 40% del producto nacional) que

EEUU, Europa o incluso Japón. Ha logrado explotar más a sus trabajadores y no

tiene frenos como los niveles de gasto improductivos que caracterizan a los países

desarrollados (aunque el actual boom inmobiliario se caracteriza por una

proliferación de rascacielos, hoteles y tiendas). Todo esto le ha permitido

competir con los países desarrollados como mercado de exportación para muchos

productos. Pero sus altos niveles de inversión ya están impactando en la

rentabilidad. Un intento reciente de aplicar categorías marxistas en la economía

china arrojó el resultado de que sus tasas de ganancia han caído del 40% en

1984 al 32% en 2002, mientras que la composición orgánica del capital se ha

incrementado en un 50%.57 Hay algunos observadores occidentales que

están convencidos de que la rentabilidad de algunas grandes corporaciones es

muy baja, pero es ocultada por la presión sobre los bancos estatales para

mantener su expansión.58

La especulación sobre qué pasará a continuación es sencilla, pero carece

de sentido. Los contornos generales del rumbo del sistema son descifrables, pero

los innumerables factores individuales que determinan cómo se traducirá esto

en la realidad en los próximos meses o incluso años, no. Lo que importa es

reconocer que el sistema sólo ha logrado sobrevivir (e incluso, espasmódicamente,

crecer bastante rápido en las últimas tres décadas) debido a sus crisis

recurrentes, la presión sobre las condiciones laborales y las grandes sumas de

capital potencialmente invertible desviadas al gasto improductivo. No ha logrado

regresar a una “edad de oro” y no lo logrará en el futuro. Puede que el

capitalismo no esté en crisis permanente, pero está en una fase de crisis

repetidas de las que no puede escapar y éstas, necesariamente, serán políticas

y sociales, además de económicas.

Notas

1. La Hiedra, número 1, febrero de 2008.

2. Marx, 1973, p. 748.

3. Marx, 1962, pp. 236-237.

4. Marx, 1962, p. 237.

5. Marx, 1962, p. 245.

6. La composición orgánica del capital fue representada algebraicamente por

Marx mediante la fórmula c/v, donde c = capital constante, y v = capital

variable.

7. Clarke, 1979, p. 427. Véase también el comentario de M N Bailey, p.

433-436. Para ver un gráfico que muestre el aumento a largo plazo de la

proporción capital/trabajo, Duménil y Lévy, 1993, p. 274.

8. Steedman, 1985, p. 64; compárese también pp. 128-129.

9. Para ver el razonamiento de Marx junto a un ejemplo numérico, véase Marx,

1965, pp. 316-317.

10. He desarrollado este razonamiento, con un ejemplo numérico elaborado por mí,

en Harman, 1984, pp. 29-30.

11. Este punto fue desarrollado por Robin Murray en respuesta al intento de

Andrew Glyn de usar un “modelo con maíz” para desmentir la caída de las

tasas de ganancia (Muray, 1973), y fue también tomado por Ben Fine y Lawrence

Harris en Releyendo El Capital (Fine y Harris, 1979). Actualmente, está en el

centro del razonamiento sugerido por el llamado “Temporal Single-System” de

Alan Freeman y Andrew Kliman. Ver, por ejemplo, Freeman y Carchedi, 1996, y

Kliman, 2007.

12. Fine y Harris, 1979, p. 64. El razonamiento también es aceptado por Andrew

Kliman. Ver Kliman, 2007, pp. 30-31.

13. Ver los gráficos en Harley, 2001.

14. Allen, 2005.

15. Flamant y Singer-Kérel, 1970, p. 18.

16. Por eso la descripción de Kidron del capitalismo actual es la de un

“capitalismo que envejece”, en vez del término “capitalismo tardío”

popularizado por Ernest Mandel.

17. El último término es confuso, porque equipara los métodos de producción

masiva (explotación, gasto creciente de los consumidores e intervención

estatal en la industria), como si alguien pudiera producir estos distintos

efectos; en vez de la lógica de la concentración y centralización del capital

en desarrollo. El término “pos-fordismo” es aún más confuso, ya que los métodos

de producción masiva se mantienen en varios sectores de la economía, y hay en

todos los sectores una compleja interacción entre estado y capital.

18. Diferentes medidas de la tasa de ganancia arrojan resultados ligeramente

distintos en estas décadas.

19. Mike Kidron describe este rol del gasto militar en sus dos libros, Kidron,

1970 a, y Kidron, 1974, punto de vista al que me adherí en Harman, 1984.

20. Kidron, 1970b, p1.

21. La revista Internacional Socialism Journal. N. del E.

22. Harman, 1982, p. 83.

23. Alemi and Foley, 1997.

24. Duménil y Lévy, 2005a, p. 11.

25. Brenner, 2006, p. 7.

26. Michl, 1988.

27. Wolff, 2003, pp. 479-499.

28. Moseley, 1997.

29. Duménil and Lévy, 2005 b

30. Moseley, 1991, p. 96.

31. Mastroianni, 2006, chapter 11.

32. Stiglitz, 2004.

33. Dale, 2004, p. 327.

34. Ver Harman, 1977, y Harman, 1990.

35. Incluso a mí, los repetidos comentarios de Ken Muller, me requirieron,

siquiera, a empezar a considerarlo.

36. “En una atípica apelación emocional a la Cámara de Representantes, Tip

O’Neill generó murmullos en la sala cuando recordó los días de la Gran

Depresión y alertó de que el fracaso en la salvación de Chrysler daría como

resultado despidos de trabajadores tan masivos que desencadenarían una nueva

depresión. Dijo: ‘No podremos recuperarnos durante los próximos 10 años’.”

Time magazine, 31 diciembre 1989.

37. El mercado de derivados es aquel en el que se negocia con los precios

futuros de materias primas y acciones.

38. Leiva, 2007, p. 12.

39. Véase OCDE, 1996.

40. Véase el capítulo “Waste US: 1970” en Kidron, 1974. También Harman,

1984.

41. Moseley, 1991, p. 126. Moseley subestima el volumen del trabajo productivo e

improductivo excluyendo el sector público. Ver p. 35.

42. Sheikh and Tonak, 1994, p. 110.

43. Mohun, 2006, figure 6.

44. Kidron, 1974, p. 56.

45. Kidron, 2002, p. 87.

46. Sin embargo, Duménil y Lévy rechazan que los gastos improductivos deban

necesariamente bajar las tasas de ganancia. Sostiene que los gastos

improductivos pueden incentivar las tasas de ganancia mediante la supervisión

de gerencias de la productividad. Afirman que esto explica el aumento de la tasa

de ganancia ocurrido entre los 20 y finales de los 40. Su argumento es

doblemente incorrecto. Es evidente que la principal causa de ese aumento fue la

destrucción de capital debida a la crisis y la guerra. Y, por otra parte, la

mayor productividad no aumenta la tasa de ganancia, ya que su efecto, una vez

que se extiende al conjunto de la economía, lleva a la baja el tiempo

socialmente necesario para la producción del bien en cuya producción se

produjeron mejoras, y, por ende, cae el valor de cada unidad de producto. La

posición que sostienen se deriva de la inversión que hacen de la relación (entre

la relación que Marx establece entre valor y productividad), por la cual en

realidad abandona la teoría del valor trabajo negando la posibilidad de que los

valores sean la base de los precios. Ver mi reseña de “Capital Resurgent”,

Harman, 2005.

47. Moseley, 1991, p.104.

48. Shaikh y Tonak, 1994, p. 124.

49. Un fallo en el análisis de Moseley es que no ve esto, sino que busca otros

factores para explicar el nivel creciente del gasto.

50. Fue un error por mi parte usar esta formulación en 1982, aunque creo que

perdonable, ya que enfrentábamos la segunda recesión verdadera que mi generación

experimentaba, y lo hacíamos sólo cuatro años después del final de la

primera.

51. Leiva, 2007, p. 11.

52. Financial Times, 5 de Septiembre de 2001.

53. The Economist, 23 de Junio de 2001

54. Leiva, 2007, p. 11.

55. Riley, 2007.

56. Todos los datos de las tasas de ganancia británicas son de Barell y Kirkby,

2007.

57. O’Hara, 2006.

58. Para ver más sobre este asunto, Harman, 2006.