MIA > Deutsch > Harman > Markt versagt

Damit eine kapitalistische Wirtschaft reibungslos funktionieren kann, muss alles im System Hergestellte auch einen Käufer finden. Wie wir weiter oben gesehen haben, können Arbeiter niemals mehr als einen Anteil davon für den eigenen Konsum kaufen, weil ihr Lebensstandard niedrig gehalten wird, um die Profite überhaupt erst zu schaffen. Das bedeutet in der Regel, dass die Kapitalisten den Rest aufkaufen müssen. Ein enormer Anteil davon geht in den eigenen, maßlos aufgeblähten Privatkonsum, wichtiger aber sind ihre Investitionen in neue Anlagen und Maschinen, in der Hoffnung, damit noch mehr Profite machen zu können. Aber wenn sie mit den Profitraten unzufrieden sind, werden die Kapitalisten keine Neuinvestitionen in ausreichendem Ausmaß tätigen, um alles Produzierte aufzusaugen.

Wie wir bereits gesehen haben, führt dies zu einer Krise der Überproduktion, in der sich eine Lücke zwischen Produktion und Verkäufen auftut. Wenn es nicht gelingt, diese Lücke zu schließen, erfolgt ein allgemeiner Einbruch.

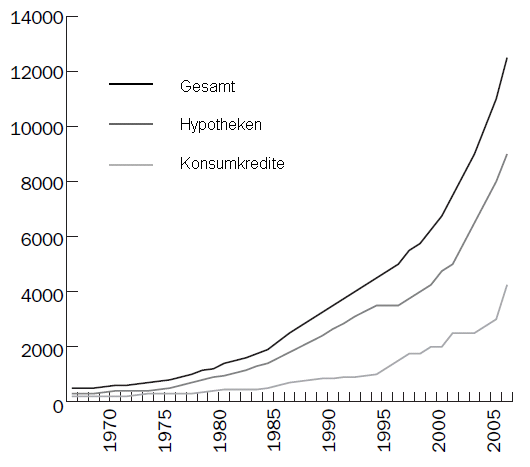

Verschuldung der US-Privathaushalte

|

Es gibt jedoch andere Wege, die Lücke zwischen Produktion und Käufen aus Arbeiter- und Kapitalisteneinkünften zu schließen. Einer davon sind enorme Anstrengungen, um die hergestellten Waren ins Ausland zu exportieren. Ein anderer sind Rüstungsausgaben. Ein dritter ist die steigende Verschuldung, um Güter auf Pump zu kaufen.

Genau das geschah verstärkt in den Vereinigten Staaten, in Großbritannien und in einigen anderen Ländern ab den 1980er Jahren bis in die frühen 2000er. Die Staatsverschuldung zur Finanzierung der Rüstungsausgaben Reagans in den 1980er und Bushs in den frühen 2000er Jahren stieg. Ebenso stieg die Unternehmensverschuldung Mitte der 1980er Jahre und dann wieder Mitte der 1990er Jahre. Vor allem aber stieg die Privatverschuldung zwischen den frühen 1980er Jahren und 2006 um beinahe das 20-fache an. Summierte sich die Verschuldung der Privathaushalte im Jahr 1952 noch auf 36 Prozent und in den späten 1970er Jahren auf 60 Prozent des gesamten persönlichen Jahreseinkommens, waren es 2006 inzwischen 127 Prozent. Einiges davon entfiel auf vermögende Haushalte, aber ein zunehmender Anteil wurde von Arbeitern geschuldet, deren Löhne stagnierten oder gar fielen. Ende der 1990er und Anfang der 2000er Jahre gaben US-Konsumenten durchschnittlich 2 bis 4 Prozent mehr aus, als sie verdienten.

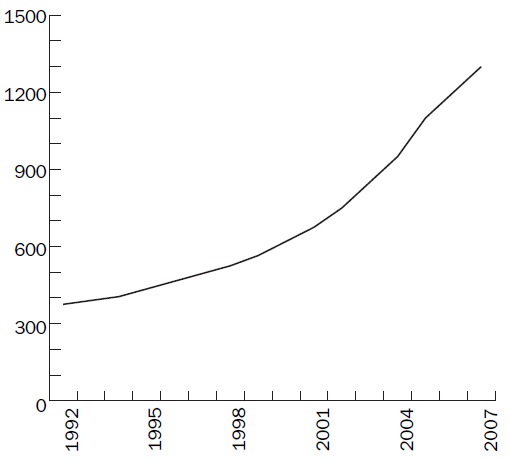

Die Schulden erfüllten zwei Funktionen für den Kapitalismus. Sie sorgten für einen stetigen Fluss an Zinszahlungen, die die Profite der Kapitalisten erhöhten. Der Anteil der im Finanzsektor erwirtschafteten Profite am Bruttoinlandsprodukt der USA stieg zwischen 1982 und Anfang 2007 um mehr als das Sechsfache, und ihr Anteil an den gesamten Profiten stieg von etwa 15 Prozent in den frühen 1950er Jahren auf beinahe 50 Prozent im Jahr 2001. Ab den 1990er Jahren wandten sich General Motors und Ford zunehmend Finanzgeschäften zu, um die niedrigen Profite, die sie aus der eigentlichen Herstellung von Gütern bezogen, zu erhöhen. Zwischen 1992 und 1999 erwirtschaftete General Motors mehr als die Hälfte seines Gewinns mit „Finanzdienstleistungen“.

Aber die zweite Funktion von Schulden, nämlich einen Markt für

Dinge zu schaffen, die sich Menschen, Firmen und Regierungen aus

ihren eigenen Einkommen nicht leisten konnten, wurde noch wichtiger.

Vereinfacht ausgedrückt, ohne die zunehmende Verschuldung wären

viele der Güter, die der Kapitalismus produziert, unverkäuflich

geblieben, und die Rezession wäre beinahe zum Dauerphänomen

geworden. Es war, als ob die permanente Rüstungswirtschaft der

Nachkriegsjahre einer permanenten Schuldenwirtschaft gewichen wäre.

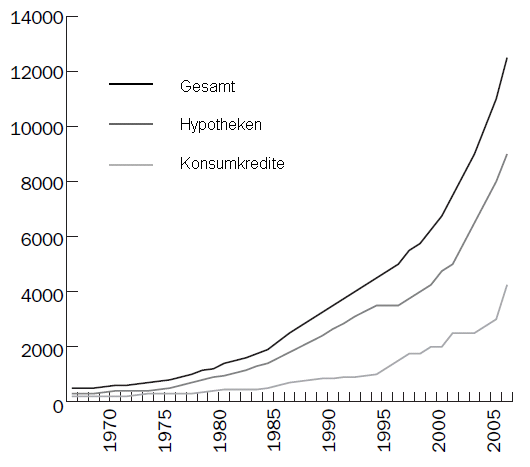

Privatschulden in Großbritannien |

Die Schuldenwirtschaft bedeutete enorme Verschwendung. Ein wachsender Teil des Reichtums war im Bau von Wolkenkratzern für die Finanzinstitutionen gebunden. Der Finanzsektor zog ein Viertel der gesamten Fixinvestitionen in den USA in den späten 1980er und den 1990er Jahren auf sich. Die Verschwendung in Großbritannien unter New Labour war noch grotesker. Das Wachstum der Finanz- und Geschäftsdienstleistungen zog schließlich viermal so viele Investitionen auf sich als das produzierende Gewerbe und die übrigen Industrien zusammengenommen und trug mit 344,5 Milliarden Pfund Nettoertrag ein Drittel der gesamtwirtschaftlichen Leistung des Jahres 2004 bei. Aber solange alles gut ging, zerbrachen sich weder Kapitalisten noch Regierungen über solche Verschwendung den Kopf. Vielmehr brüsteten sie sich damit, dass das alles „Prosperität“ schaffe.

In Wirklichkeit verschwanden zwischen der Mitte der 1990er Jahre

und der Mitte unseres Jahrzehnts 1,5 Millionen Jobs im produzierenden

Gewerbe, während zwischen einer und 1,5 Millionen Jobs im Bereich

der „Finanz- und Geschäftsdienstleistungen“ geschaffen wurden.

Es entstand parallel dazu ein neuer Markt für eine ganze Palette

weiterer Dienstleistungen, um die Bedürfnisse dieser neuen

Arbeiterscharen zu befriedigen – Taxis, Schnellimbissrestaurants

und Sandwich Bars, City Kneipen und so weiter –, von denen viele

Jobs zu einer Bezahlung nur knapp über dem Mindestlohn boten. Diese

neuen Jobs befanden sich nur selten an den gleichen Orten wie die

alten zusammengeschrumpften Industrien. Daher die Ausdehnung der

Beschäftigung in London und einigen Provinzstädten, während die

alten Industriegebiete ihren Niedergang fortsetzten. Aber sogar in

London lösten die neuen Jobs nicht das Problem der alteingesessenen

Arbeiterschaft. Der Zufluss von 53 Milliarden Pfund an ausländischen

Direktinvestitionen (31 Prozent davon aus den USA und 16 Prozent aus

Indien) konnte die deutlich unterdurchschnittlichen

Beschäftigungsraten in Stadtteilen wie Tower Hamlets, Hackney,

Haringey und Barking & Dagenham nicht verhindern, und die

Arbeitslosigkeit in ganz London liegt etwa 2 Prozent höher als im

Landesdurchschnitt.

Finanzen produzieren nichts. Ihr Betätigungsfeld ist das Bewegen von Geld und Eigentumstiteln. Ein Teil dieser Bewegung mag als nützlich erachtet werden – wenn es beispielsweise um die Auszahlung von Löhnen und den Kauf von Gütern geht. Aber der größte Teil handelt nur um die Verteilung der Profite unter die verschiedenen Abteilungen der kapitalistischen Klasse. Das war der Fall mit dem „Gib das Päckchen weiter“-Spiel der Hypothekenanleihen oder dem Zocken mit Aktien an der Börse. Das war der große Widerspruch der Schuldenwirtschaft. Die Finanzwirtschaft zahlte Profite an ihre Eigner, Boni an ihre Spekulanten, Gehälter an ihre Bediensteten und Kredite an ihre Schuldner. Sie selbst stellte aber keine der Güter her, die mit diesen Summen gekauft wurden. Sie stellte gar nichts her, gab aber Menschen Zahlungsmittel für Dinge in die Hand, die andere herstellen.

Im Ergebnis konnte sie die zugrunde liegenden, das System als Ganzes belastenden Schwächen zwar verdecken, diese aber nicht beseitigen. Mit Blasen – Booms auf Pump – gelang es, die Wirtschaft aus dem Tal der Rezession Mitte der 1980er Jahre, dann Mitte der 1990er und wieder Mitte unseres Jahrzehnts herauszuholen. Güter fanden Käufer, und das spornte die Produktion in einem gewissen Maße an – manchmal, wie im Fall der USA Mitte der 1990er Jahre, sogar in einem nicht unbeträchtlichen Ausmaß. Aber es wurde immer der Punkt erreicht, ab dem die an das System als Ganzes durch solche Finanzblasen gestellten Anforderungen nicht mehr profitabel erfüllt werden konnten. Das war der Hintergrund für den Ausbruch der Krise im Jahr 1990 und dann wieder 2001–2002. Die erstere dieser beiden Krisen wirkte sich in Großbritannien verheerend aus, die Häuserpreise purzelten, die Zahl der Hausenteignungen erreichte neue Rekorde und große Firmen gingen Pleite. Die zweite Krise hinterließ weniger Spuren in der Gesamtwirtschaft, die auf Expansionskurs blieb, zerstörte aber wichtige Sektoren der produzierenden Industrie, wobei zwei der bekanntesten Unternehmen des britischen Kapitalismus, GEC-Ferranti und ICI, Bankrott gingen.

Zwischen diesen beiden Krisen, die vor allem westliche Staaten trafen, gab es eine weitere Krise, die 40 Prozent der Welt in Mitleidenschaft zog. Sie begann 1997 in Asien, in Ländern wie Thailand und Südkorea, die als Musterbeispiele für die Wunder des Kapitalismus galten, und erfasste im Laufe eines Jahres Russland (das vom Zusammenbruch seiner spezifischen Abart des Staatskapitalismus 1991 angeblich hätte profitieren sollen) und schließlich einen Großteil Lateinamerikas, bevor sie im September 1998 drohte, auf die US-Wirtschaft überzuspringen – nämlich als der Hedgefonds Long Term Capital Management (die zwei Nobelpreisträger für Wirtschaft zu ihren Direktoren zählte) anfing zu kollabieren. Der US-Staat in Gestalt von Notenbankchef Alan Greenspan schob die ganze offizielle neoliberale Marktideologie, wonach jeder auf den eigenen Beinen stehen muss, beiseite, rief alle Topbanker zu einer mitternächtlichen Krisensitzung zusammen, um den Zusammenbruch abzuwenden, und senkte dann die Leitzinsen, um den Rest der Wirtschaft vor einem Abrutschen zu bewahren. Unter den Konzernen, die einschritten, um einen 100 Millionen Dollar-Anteil an LTCM aufzukaufen, befand sich auch Lehman Brothers.

Greenspans Rettungsaktion konnte ein Abrutschen der US-Wirtschaft in die Krise verhindern, allerdings währte der Aufschub nur zwei Jahre.

Während des gesamten Jahres 1999 und Anfang 2000 stiegen die

Aktienpreise immer weiter. Dot.com-Unternehmen, die nichts besaßen

und nichts herstellten, hatten auf einmal einen geschätzten Wert von

Milliarden, nachdem Investmentfonds und reiche Individuen sich

gegenseitig überboten, um am lukrativen Geschäft teilzuhaben.

Telekommunikationsunternehmen borgten massive Summen, um in optische

Glasfasernetzwerke der neuesten Generation zu investieren. Die

meisten Ökonomen des Mainstreams behaupteten, der Kapitalismus habe

ein „neues Paradigma“ entdeckt, das Krisen ein für alle Mal

ausschließe. Die Wirtschaftsprüfungsgesellschaft Price Waterhouse

Coopers sagte im Jahr 1999 voraus: „Die Jahre 2000–2002 werden

eine Periode der tiefgreifendsten Veränderung in Wirtschaft und

Business sein, die die Welt jemals erlebt hat, vergleichbar mit der

industriellen Revolution, nur viel schneller – mit E-Tempo.“

Gordon Brown nahm den Refrain auf, dass es „keine Rückkehr zu den

Auf- und Abschwüngen“ geben würde und wiederholte ihn zehn Jahre

lang unermüdlich mit der Regelmäßigkeit einer Kuckucksuhr. Die

offizielle Botschaft an Menschen, die sich Sorgen um eine angemessene

Rente für ihren Lebensabend machten, war, ihre wenigen Ersparnisse

in den auf der Börse spekulierenden Fonds anzulegen.

Dann löste sich die Selbsttäuschung wie alle vorausgegangenen Täuschungen in Rauch auf. Aktien der Dot.com- and Hightech-Unternehmen brachen Ende 2000 ein, und im Frühsommer 2001 waren die Zeichen einer erneuten Krise überall sichtbar. Die Zeitschrift Economist berichtete im August jenes Jahres, dass „die starke Abkühlung in Amerika bereits in eine Rezession umgeschlagen ist, wenn nicht daheim, dann doch in Mexiko, Singapur, Taiwan und anderswo. In immer mehr Ländern auf der ganzen Welt stagniert der Ausstoß, wenn er nicht sogar zurückgeht. Die weltweite Produktion fiel im zweiten Quartal wahrscheinlich zum ersten Mal seit zwei Jahrzehnten. Die globale Industrieproduktion fiel mit einer Jahresrate von 6 Prozent. Willkommen in der ersten Rezession des 21. Jahrhunderts.“ Die Ursache für die Krise lag eben in den massiven Kreditvergaben und -aufnahmen, die dem angeblichen Wunder erst wenige Monate zuvor zugrunde lagen. Die Financial Times berichtete, wie „ein 1000 Milliarden Dollar-Wohlstandsfeuerwerk die Welt an den Rand der Rezession geführt hatte“.

Die Krise führte zum Kollaps von zwei der großen Giganten der US-Industrie, dem Energiekonzern Enron (dessen Direktor Kenneth Lay das Neocon-Projekt für ein Neues Amerikanisches Jahrhundert mit unterzeichnet hatte) und dem Telekommunikations- und Medienriesen WorldCom. Die Direktoren beider Unternehmen wurden später wegen betrügerischen Aufbauschens ihrer Profite verurteilt. 300.000 Arbeitsplätze in den Telekommunikationsausrüstungsbetrieben verschwanden innerhalb von sechs Monaten, und weitere 200.000 in Zulieferer- und anderen Industrien der Branche.

400 Millionen PfundDas ist der Betrag, den Sie benötigen, wenn Sie zu den 200 reichsten Menschen in Großbritannien gehören möchten. 1990 hätte Ihnen die Eintrittskarte zum erlesenen Club, in heutiger Währung berechnet, lediglich 50 Millionen gekostet. |

Diese Berichte erschienen nur wenige Tage vor der Zerstörung des World Trade Centers am 9. September, die oft als Auslöser der Krise genannt wird. 9/11 war vielmehr der Anlass für Formen der Staatsintervention, die die Krise einzudämmen begannen. George Bush ordnete die Angriffe auf Afghanistan und den Irak an und veranlasste eine massive Erhöhung der US-Rüstungsausgaben, die sich zwischen 2001 und 2008 auf 700 Milliarden US-Dollar verdoppelten. Und während Bush Waffen einsetzte, um die Kontrolle über die weltweit zweitgrößten Ölreserven zu erlangen, war Greenspan zugange, die Leitzinsen, zu denen US-Banken ihr Geld von der US-Zentralbank ausleihen, drastisch zu senken, um so eine neue schuldenbasierte Blase zu starten. Einer von sechs Produktionsarbeitern verlor seinen Arbeitsplatz in dieser Rezession. Aber es folgte eine erneute Zunahme des Borgens, die den Konsum in den USA ankurbelte. Ende 2002 brüsteten sich Apologeten des Kapitalismus damit, dass „die Rezession zu Ende ist, noch bevor sie begonnen hat“. Der freie Markt bringt uns „die beste aller möglichen Welten“, verkündeten New Labour, die Konservativen und der liberal-demokratische Aufsteiger Nick Clegg unisono.

In Wirklichkeit war das der Beginn der bislang größten Schuldenanhäufung überhaupt – eine Anhäufung, die irgendwann und unweigerlich zusammenkrachen musste.

Betroffen waren nicht nur die USA und Großbritannien. Die

Internationalisierung des Handels, der Investitionen und des Borgens

zogen die ganze Welt in die Blase hinein. Die Erholung der

US-Wirtschaft basierte darauf, dass sie Jahr für Jahr 5 Prozent mehr

ausgab, als sie produzierte. Das war nur möglich, weil die

ostasiatischen Wirtschaften, insbesondere Japan und China, dem

US-Schatzamt und den amerikanischen Banken jährlich hunderte

Milliarden Dollar liehen. Damit konnte die US-Regierung die durch

ihre Rüstungsausgaben verursachten Schulden decken, und

amerikanische Konsumenten Güter kaufen, die in China auf Maschinen

aus Japan produziert wurden. Damit wurde auch großen US-Unternehmen

wie WalMart ermöglicht, in China zu operieren und somit ihre Profite

zu steigern. Die Wirtschaft Chinas konnte ihrerseits dank den

Ausfuhren in die USA sehr schnell wachsen – und die USA waren dank

der chinesischen Kredite in der Lage, die Importe aus China zu

bezahlen. Anstatt einen Großteil ihrer Profite zu investieren,

lenkten sie einen großen Batzen durch die Kanäle des Finanzsystems

in das Kreditgeschäft um, wie der IWF später berichtete.

Die gesamte Weltwirtschaft balancierte zunehmend auf einer Schuldenpyramide. Wobei der Grundstock dieser Pyramide größtenteils auf dem Irrsinn beruhte, Menschen Gelder zu leihen, die durch Arbeitsplatzvernichtung und Lohnkürzungen in die Armut getrieben worden waren und nur wenig Aussicht hatten, ihre ganzen Schulden jemals zurückzuzahlen zu können.

Es gab einige warnende Stimmen, sogar aus den Reihen der Kapitalismusanhänger. Aber sie wurden als Nestbeschmutzer am Rande des Geschehens abgewimmelt. Roubini beispielsweise gab eine Präsentation vor dem IWF, in dem er auf die Gefahren hinwies. Sie verwarfen alles, was er zu sagen hatte, weil er auf die komplizierten, den akademischen Wirtschaftswissenschaftlern des Maintreams lieben mathematischen Modelle verzichtet hatte. Der IWF-Bericht im Juli 2007 war sehr optimistisch. „Die starke globale Expansion setzt sich fort“, fasste er die Lage zusammen. „Die Vorhersagen über das globale Wachstum im Jahr 2007 und 2008 wurden von 4,9 auf 5,2 Prozent nach oben korrigiert.“

Für Gordon Brown und seinen damaligen Chef Tony Blair gab es keine Zweifel. Auf- und Abschwünge gehörten endgültig der Vergangenheit an, beteuerten sie weiterhin.

Zur gleichen Zeit vergrößerte die eigene Politik von New Labour die Kreditabhängigkeit der Menschen. „Zwischen 2004–05 und 2006–07 fielen die Einkommen des ärmsten Drittels aller Haushalte – darunter befanden sich Facharbeiter, angelernte Arbeiter und arbeitslose Arme“, so die Auskunft des Instituts für fiskalische Studien. Die Lage der Masse der Angestellten war etwas besser, aber nicht viel besser. Die Einkommen eines Medianhaushaltes wuchsen zwischen 2001–02 und 2006–07 lediglich um vier Prozent. Häuserpreise hingegen stiegen mit Rekordgeschwindigkeit und erreichten 2007 das Dreifache ihres Wertes von vor zehn Jahren, während der Sozialwohnungsbau auf einen historischen Tiefstand sank. Viele junge Menschen ohne eigenes Zuhause kamen zu dem Schluss, sie müssten sich wohl oder übel bis zum Anschlag verschulden, um ein Haus zu kaufen, während die, die ein Haus ihr eigenes nennen konnten, immer neue Hypotheken aufnahmen, weil sie nur so dringende Rechnungen begleichen konnten.

Alles war für einen großen Crash vorbereitet, nicht nur des Finanzsystems, sondern des gesamten Systems, von dem es nur ein Teil war. Im Juli 2007 ging ein mit der Investmentbank Bear Stearns verbandelter Hedgefonds Pleite. Dann verkündete am 9. August eine französische Bank, dass sie die Anleger zweier ihr gehöriger Fonds nicht ausbezahlen konnte. Schließlich wurden am 17. August alle Finanzmärkte vom Strudel erfasst, was die Zentralbanken zu ersten massiven Interventionen veranlasste. Aber sogar dann weigerten sich die meisten, die über das System wachen, sich einzugestehen, dass etwas grundsätzlich falsch lief. Sie betrachteten das Ganze als kurzfristige Panik, die durch kleine Zinsabsenkungen der US-Notenbank wieder in den Griff zu bekommen sei. Am 13. September beschwor der Chef der Bank of England, Mervyn King, dass es keine „Rettungsmaßnahmen“ geben werde.

An jenem Abend befand sich Northern Rock am Rand des Zusammenbruchs, als Menschen vor den Filialen Schlange standen, um ihre Ersparnisse zu holen, bevor der erste Bankenkollaps seit 150 Jahren alles verschluckte. Mervyn King beeilte sich, Geld an die Bank zu leihen, damit sie weiterhin funktionieren konnte, während die New Labour-Regierung alles in ihrer Macht stehende unternahm, um die Bank nicht zu verstaatlichen – bis sie schließlich im Januar 2008 keine andere Möglichkeit sah. Damit war das Verhaltensmuster für weitere Krisen im kommenden Jahr vorgegeben, nicht nur in Großbritannien, sondern wichtiger noch in den USA. Wie wir bereits gesehen haben, war die Krise am 14. September 2008 wesentlich schlimmer als die am 14. September 2007.

Zuletzt aktualisiert am 1. Oktober 2016