Leo Michielsen

Neokapitalisme

Hoofdstuk 5

De ontwikkeling tot de hedendaagse vormen van geld is een lange geschiedenis.

Een grote verscheidenheid van waren heeft in de loop der tijden als betalingsmiddel dienst gedaan: graan, vee, schelpen, tabak, huiden, zilver, goud... Voor al deze waren geldt de waardewet zoals Marx ze formuleerde; [1] d.w.z. deze waren zijn het product van menselijke arbeid, hun waarde is de gemiddelde hoeveelheid arbeid nodig voor hun productie. Marx noemt zulke geldwaren het algemeen equivalent voor de waarde van de andere waren. Wanneer bv. goud als geldwaar aangewend wordt, dan is de waarde van goud de maatstaf voor de waarde van alle andere waren. Bij de ruil wordt een waar (van een bepaalde waarde) ingewisseld tegen een zekere hoeveelheid goud (van dezelfde waarde), waarmee andere waren kunnen aangekocht worden.

Het feit dat goud op een bepaald stadium van de historische ontwikkeling in ronde schijven gegoten wordt, waarop een beeldenaar geslagen wordt, m.a.w. de omvorming in munt, verandert nog niets aan de grond van de zaak. Want munt heeft waarde doordat de hoeveelheid goud, die er in vervat is, waarde heeft, product is van menselijke arbeid.

Maar een gans nieuwe ontwikkeling treedt in de dag waarop de bankbiljetten (bank-charters, vandaar de naam chartaal geld) ontstaan. De bankbiljetten hebben geen waarde in zichzelf en geen gebruikswaarde[2]; zij vertegenwoordigen een zekere hoeveelheid goud [3]; ze zijn fiduciaire munt. Men aanvaardt ze omdat men er vertrouwen (Lat.: fiducia) in heeft dat ze ten allen tijde tegen goud kunnen ingewisseld worden. Maar juist omdat men vertrouwen heeft in de mogelijheid van inwisseling, ziet men normaliter maar weinig reden om die inwisseling tegen goud op te vorderen. Vandaar dat de bankbiljetten-in-omloop weldra een hoeveelheid goud vertegenwoordigen, die het volume aan goud, dat in de koffers van de bank van uitgifte werkelijk voorhanden is, zeer ruim overtreft.

In de 19de eeuw was de uitgifte van bankbiljetten nog heel dikwijls de activiteit van verschillende privé-banken in één land. Sindsdien is het de regel geworden, dat slechts één officieel instituut (nauw verbonden aan de staat of genationaliseerd) het monopolie van uitgifte verwierf. Dat instituut is de Centrale Bank (in België: Nationale Bank van België)[4].

Vandaag heeft de bezitter van bankbiljetten niet meer de mogelijkheid of het recht met zijn biljetten naar de Centrale Bank te gaan om inwisseling tegen goud op te eisen[5]. De bankbiljetten hebben een gedwongen omloop, moeten volgens de wet voor betaling aanvaard worden, zijn algemeen gangbaar; hun gebruik als betalingsinstrument wordt door niemand betwist. Wat aanvankelijk substituut voor geld was, is geld geworden.

Heel dat proces, waarbij het geld steeds meer van het goud loskomt, is maar mogelijk geweest als gevolg van de steeds hogere graad van georganiseerdheid van het economisch leven, is verbonden aan het bewuste, organisatorische optreden van de staat. Zolang de economische subjecten losstaande, op zichzelf aangewezen elementen waren, enkel door ruil aan elkaar verbonden, moest geld een innerlijke waarde hebben. Nu alle economische subjecten deel zijn van één structuur met één gecentraliseerd gezag inzake afwikkeling van ruilverrichtingen, is reële waarde van het geld op zichzelf niet langer een noodzakelijkheid. Geld heeft een institutioneel karakter gekregen. In laatste instantie hangt dat samen met de steeds verder, schrijdende vermaatschappelijking van het economisch proces.

In de veronderstelling dat het geld van een land enkel van betekenis zou zijn voor de binnenlandse ruil, in de theoretische veronderstelling van een land zonder handel met het buitenland, zou de Centrale Bank van dat land geld kunnen uitgeven zonder enige gouddekking.

In zoverre georganiseerdheid onder één centraal gezag niet voorhanden is, blijft goud het waarde-equivalent voor de warenruil. Internationale handelsbetrekkingen, in zoverre ze niet door even, wicht van de handelsbalansen vereffend worden, moeten vereffend worden in goud (goudstandaard) of in deviezen, die in goud kunnen omgezet worden (goudwisselstandaard), bv. in dollars of in ponden, die de functie van reservemunt vervullen. Indien een supranationaal gezag op wereldplan tot stand kwam, indien de wereld tot een geheel georganiseerd werd, zou het geld ook internationaal geïnstitutionaliseerd kunnen worden en zou het goud, als basis voor geld, totaal overbodig worden. Maar zover staat de evolutie niet. Als internationaal betalingsmiddel is het geld nog steeds aan goud gebonden.

Daarom ook kan devaluatie een effect hebben op de uitvoer. Devaluatie in een land betekent, dat het geld van dat land minder goud vertegenwoordigt, dus gelijk wordt aan minder buitenlandse valuta. Devaluatie in land A betekent dat de prijs van de producten van land A (uitgedrukt in de valuta van de landen B, C, D...) lager wordt. Dat stimuleert de uitvoer van land A in dezelfde, in grotere of in kleinere mate als de prijsvermindering in buitenlandse valuta’s [6] Dat kan dus van aard zijn de economische conjunctuur, in het land dat devalueerde, terug op peil te brengen; dat kan een ongunstige handelsbalans gunstig beïnvloeden. Devaluatie is derhalve een instrument van conjunctuurpolitiek.

Is het een doeltreffend middel? Binnen beperkte grenzen kan het dat zijn. Maar, zoals voor praktisch iedere economische maatregel ... de keten van uitwerkingen houdt niet op bij het zo-even beschreven effect. Iedere maatregel werkt altijd door naar verdere gevolgen. Laten we even een paar mogelijke schakels van de keten volgen. Wanneer ook het buitenland zich in geen gunstige conjunctuur bevindt, worden de moeilijkheden van het devaluerende land eenvoudig afgewenteld op de geburen; de werkloosheid wordt geëxporteerd. Vandaar dat deze geburen wellicht hun tegenmaatregelen treffen, hetzij door eveneens te devalueren (waaruit dan een kettingreactie van devaluaties ontstaat), hetzij door hun toevlucht te nemen tot protectionistische maatregelen (hoge douanetarieven en contingenteringen). Zelfs indien deze tegenmaatregelen uitblijven, blijkt devaluatie toch een tweesnijdend zwaard te zijn, want de import wordt duurder. De regering, die tot devaluatie besluit, moet dus eerst de omvang van deze weerslag in haar berekening betrekken. Verder nog zal de devaluatie (in zoverre de afzet erdoor verruimd wordt en in zoverre importgoederen duurder worden) normaal naar prijsstijging op de binnenlandse markt leiden. Dat is dan weer interessant voor de kapitalisten in de mate dat zij de loonaanpassing op de langere baan kunnen schuiven. Precies even oninteressant is dat voor loon- en weddetrekkenden. Maar hun verminderde koopkracht op haar beurt — de keten van gevolgen houdt niet op — heeft dan weer een negatieve weerslag op de afzet van de industrie die voor binnenlands verbruik werkt. Ten slotte komt er een moment, waarop de prijsstijging het effect van de devaluatie op de export neutraliseert. Kortom, de contradicties worden nooit opgelost, ze worden altijd verschoven naar een verder plan. Waaruit we nochtans niet mogen besluiten dat het alles om niets geweest is: ieder van voornoemde uitwerkingen vergt een zekere tijdspanne; gedurende die marge in de tijd kan de zakenwereld er wellicht zijn voordeel uit gehaald hebben.

Het dient opgemerkt, dat devaluatie geenszins tot de nieuwe technieken behoort, eigen aan het neokapitalisme. Integendeel, ook vóór de oorlog nam men veelvuldig zijn toevlucht tot die techniek.

Doordat bankbiljetten van een land tegen bankbiljetten van een ander land kunnen omgewisseld worden op basis van de hoeveelheid goud, die ze respectievelijk vertegenwoordigen, ligt het voor de hand dat in ieder land een zeker dekkingspercentage in goud voor de aldaar uitgegeven biljetten moet in acht genomen worden. Gesteld dat ingezetenen van land A voor 10 miljard deviezen [7] van het land B in hun bezit hebben. Wat kunnen zij met die deviezen doen? Zij kunnen er aankopen mee doen in land B, zij kunnen er mee op reis of op villegiatuur gaan in land B, zij kunnen er kapitaalbeleggingen mee in land B verrichten. Aangenomen dat ze dit voor een bedrag van 7 miljard doen. De overblijvende 3 miljard worden (om allerlei redenen) noch voor aankoop, noch voor toerisme, noch voor belegging aangewend. Die overblijvende 3 miljard zullen ze (langs hun Centrale Bank om) in land B aanbieden voor uitwisseling in goud. De Centrale Bank van land B ziet zich derhalve genoodzaakt een reserve goud aan te houden om de onevenwichtigheid van de betalingsbalans aan te zuiveren. De goudreserve bij iedere Centrale Bank dient om onevenwichtigheden in de betalingsbalans te vereffenen, terwijl de beperktheid van die reserve ieder land dwingt zijn betalingsbalans min of meer in evenwicht te houden.

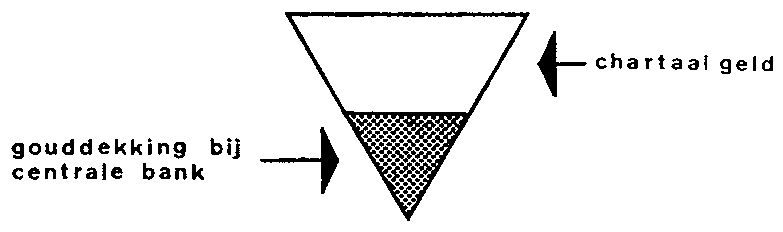

Een zeker gouddekkingspercentage blijft dus vereist. In België bv. bedraagt het minimum 1/3 : 100 goud laat een uitgifte van maximum 300 chartaal toe; de marge tot dewelke de monetaire autoriteiten (regering en Centrale Bank) het chartaal geld kunnen vermeerderen, is dus 200; deze marge stijgt of daalt in absolute omvang naarmate min of meer goud aanwezig is bij de Nationale Bank van België.

De gelduitgifte met goudbasis kan als een omgekeerde driehoek voorgesteld worden:

In een gesloten economie zou, zoals gezegd, binnen de grenzen van een land, gelduitgifte zonder enige gouddekking perfect mogelijk zijn. Nu is een land zonder handel met het buitenland een louter theoretische veronderstelling. Laten we nochtans een ogenblik aan deze veronderstelling vasthouden. Zou een Centrale Bank wier biljettenuitgifte door geen enkele goudbasis beperkt wordt, dan bankbiljetten in willekeurige hoeveelheid uitgeven? Geenszins. De geldhoeveelheid moet beantwoorden aan de economische behoeften. Men zou a economische behoeften” kunnen omschrijven als: de hoeveelheid geld, die de economische subjecten opvragen om hun transacties te kunnen verrichten. Die hoeveelheid is de globale geldsom, die uit de transacties resulteert, gedeeld door de omloopsnelheid van het geld. Zo heeft Marx het reeds geformuleerd.

“De globale som die uit de transacties resulteert”; laten we dat nader bepalen met een gecijferd voorbeeld. Veronderstellen we op één jaar: 20 transacties van 1 fr. + 15 transacties van 2 fr. + ... of,

| 20 | X | 1 fr. | = | 20 fr. |

| 15 | X | 2 fr. | = | 30 fr. |

| 10 | X | 5 fr. | = | 50 fr. |

| 5 | X | 10 fr. | = | 50 fr. |

| __ 50 | _____ 150 fr. |

Uit de 50 transacties resulteert een globale som van 150 fr.

“Gedeeld door de omloopsnelheid van het geld”, d.i. het aantal transacties dat gemiddeld met een zelfde geldeenheid verricht wordt, het aantal malen dat iedere geldeenheid gemiddeld per jaar van eigenaar verandert. Veronderstellen we dat dit 5 maal zou zijn. De hoeveelheid geld om de 50 transacties mogelijk te maken zou dan zijn:

150 / 5 = 30 fr.

Samengevat:

de opgevr. hoev. geld

= globale som uit transacties resulterend / omloopsnelheid van het geld

Aan deze voorstelling van Marx is de zo bekende formule van Fisher verwant:

M = PT/V of:

Hoeveelheid geld

= gemiddeld prijspeil x aantal transacties / omloopsnelheid van het geld

Fisher heeft getracht uit deze gelijkheid zijn kwantiteitstheorie af te leiden. Hiermee wordt bedoeld, dat de prijzen uit de hoeveelheid geld zouden af te leiden zijn. Maar dat gaat niet op. De hoeveelheid geld heeft wel invloed, maar zij is niet zonder meer prijsbepalend. M veranderend, weten we nog niet in welke verhoudingen P, T, en V zullen veranderen. De formule is niet operationeel. P, T en V hangen niet in de eerste plaats van M maar van andere factoren af. M is meer afgeleide van PT/V als omgekeerd.

Daarom is het ook juister M niet als hoeveelheid maar als opgevraagde hoeveelheid te interpreteren.

Interpreteert men M toch als hoeveelheid geld, en overschrijdt deze hoeveelheid de opgevraagde hoeveelheid geld, dan zal in de eerste plaats V vertragen, m.a.w. dan wordt er gethesauriseerd, opgepot. Marx verwierp de reeds door Ricardo geformuleerde kwantiteitstheorie, omdat ze geen rekening hield met het verschijnsel van de oppotting. De kwantiteitstheorie gaat in feite uit van de veronderstelling dat al het geld circuleert. Maar het kan ook uit de circulatie verdwijnen door thesaurisatie. Dan treedt het niet als koopkracht op. Marx vergelijkt met afleidingskanalen, waarin de overvloedige hoeveelheid binnenstroomt en weerhouden wordt (thesaurisatie) tot er te weinig geld in het circulatiekanaal is; de zijkanalen geven dan opnieuw af (dethesaurisatie), zodat het circulatiekanaal steeds op peil blijft.

Dat is juist, maar het is niet meer de hele waarheid. Er is een dialectisch verband. Aanbod van geld, boven de spontaan opgevraagde hoeveelheid, kan de opgevraagde hoeveelheid zelf verhogen, moet niet noodzakelijk in vertraging van V of in thesaurisatie uitmonden. Het hangt ervan af in welke condities geld aangeboden wordt. Als het aangeboden wordt in condities die van aard zijn het meerdere geld als meerdere koopkracht te doen optreden in het economisch proces, dan kan geldaanbod wél een invloed hebben op de conjunctuur, dan staat de geldhoeveelheid niet neutraal ten overstaan van de economische activiteit, dan wordt een actieve monetaire politiek, een bewuste beïnvloeding van de conjunctuur met geldverschaffing, een mogelijkheid.

Maar dit mechanisme kan niet aan de hand van het chartale geld alleen toegelicht worden. Het is nodig daarbij de rol van het girale geld te betrekken.

Het aandeel van het giraal geld breidt zich bestendig uit. Voor 1967 noteert men volgende procenten:

| Verenigd Koninkrijk | 79 % van totale geldvoorraad |

| Verenigde Staten | 78 % van totale geldvoorraad |

| Italië | 72 % van totale geldvoorraad |

| Frankrijk | 64 % van totale geldvoorraad |

| Duitsland | 59 % van totale geldvoorraad |

| Nederland | 54 % van totale geldvoorraad |

| België | 50 % van totale geldvoorraad |

De toeneming van het aandeel van het girale geld vindt zijn uitdrukking in volgende cijfers: in 1957 bedroeg het voor alle kapitalistische landen samen 41,7 %, precies tien jaar later was het gestegen tot 48,3 %. In België, dat wel wat ten achter bleef op de ontwikkeling, bedraagt de toeneming in de loop van de laatste tien jaar ongeveer 10 %.

Hoe en waar komt het giraal geld tot stand? Om daarop te antwoorden stellen we de vraag:

Een bank, in de meest algemene zin van het woord, is een instelling die gelden verzamelt om ze om te zetten in kapitaal.

We bepalen ons hier tot de bespreking van de eigenlijke functies van de depositobank.

In België werd sinds 1935 de scheiding van deposito- en zakenbanken doorgevoerd. De zakenbanken verlenen krediet op lange termijn, schrijven in op acties en obligaties van ondernemingen, bezorgen dus het eigenlijke investeringskapitaal, financieren het vaste kapitaal van de ondernemingen, het kapitaal voor gebouwen, machines, enz., d.i. goederen die slechts na verloop van jaren opgebruikt worden in het productieproces. Depositobanken daarentegen verlenen krediet op korte termijn (minder dan twee jaar), d.i. krediet voor vlottend kapitaal (grondstoffen, hulpstoffen, drijfkracht), kapitaal dat veel sneller in het productieproces verbruikt en opnieuw aangevuld wordt. Depositobanken verlenen ook handelskrediet, krediet dat de circulatie van de goederen financiert. Depositobanken verlenen ten slotte ook nog consumptiekrediet, krediet aan personen voor aankoop op afbetaling van duurzame verbruiksgoederen.

Zo is het althans in principe. Het weze echter opgemerkt dat sinds 1960 de Belgische depositobanken steeds meer overgaan tot kredietverlening op halflange (2 tot 5 jaar) en zelfs op lange termijn (tot 10 jaar en soms zelfs meer). Hun rol bij de financiering van vast kapitaal neemt uitbreiding. Een nieuwe bankwet staat op het punt de praktijk van de langere krediettermijnen te legaliseren. In feite worden de termijnbeperkingen sinds lang omzeild door de praktijk van de kredieten op halflange termijn, die automatisch hernieuwd worden. De bank kan zulk doorlopend krediet verlenen, hetzij aan ondernemingen, hetzij aan de zakenbank, waarvan ze destijds (1935) afgesplitst werd, maar waarmee ze in feite nauw bleef samenwerken.

De depositobank verzamelt gelden. Er is in de ondernemingen bestendig geld voorhanden, dat men momenteel niet nodig heeft en dat men daarom op zicht of op korte termijn in de banken deponeert. Er zijn tienduizenden particulieren, die over baar geld beschikken, dat ze eerst in de loop van de volgende weken of maanden zullen uitgeven, dat ze niet in huis wensen te houden en daarom bij de bank op zicht of op korte termijn deponeren. Er zijn duizenden particulieren, die over geld beschikken, dat ze wensen opzij te houden en op te hopen met de bedoeling het achteraf voor een belangrijke aankoop of voor onvoorziene omstandigheden aan te wenden. Deze spaargelden worden op de bank op halflange termijn gedeponeerd.

De bank is dus de instelling die van het publiek deposito’s op zicht, op korte of op halflange termijn in ontvangst neemt. Met deze deposito’s kan de bank aan industriëlen, handelaars, landbouwers, enz. kredieten op korte, op halflange of zelfs op lange termijn verlenen. De winst van de bank vloeit voort uit het verschil van de intrest, die zij voor de deposito’s betaalt, en de intrest die zij bij kredietverlening aanrekent.

Deposito’s zijn schulden van de bank tegenover haar cliënten, die voor het gestorte bedrag gecrediteerd worden. Over de deposito’s op zicht kan de cliënt op ieder moment beschikken, hetzij door een cheque, hetzij door een overschrijving (giro, vandaar de uitdrukking giraal geld) op rekening van een ander depositohouder in dezelfde of bij een andere bank. Deposito’s op zicht, vermits ze ten allen tijde voor betaling kunnen aangewend worden, zijn geld.[8] Een cliënt, die krediet bekomt, beschikt daarmee over betalingsmiddelen. Bankkredieten zijn dus eveneens geld. Dadelijk opvraagbare deposito’s en kredietverleningen zijn giraal geld of bankgeld. Cheques en overschrijvingen zijn de voornaamste instrumenten waarmee giraal geld in omloop gebracht wordt.

Een deposito is een schuld van de bank aan haar cliënt, een kredietopneming is een schuld van de cliënt tegenover de bank, een cheque is een schuldvordering op een bank, bij een overschrijving wordt een aanspraak op door de bank verschuldigd geld aan een ander persoon overgemaakt. We zagen reeds dat chartaal geld een schuldvordering op de Centrale Bank is. We besluiten dat alle geld in de grond schuld is.

Hierbij moet nochtans een belangrijk onderscheid gemaakt worden. Chartaal geld is slechts een puur theoretische schuld, terwijl giraal geld een werkelijke schuld is, die moet afgelost worden. Wat speciaal de bankkredieten betreft, deze zijn geld in zoverre, op basis van die kredieten, door bemiddeling van de bank, betalingen gebeuren. Maar men moet in de eerste plaats nadruk leggen op hun karakter van krediet, d.i. lening die met intrest moet terugbetaald worden. Monetaire politiek betekent derhalve: geld- en kredietpolitiek.

Wanneer een deposito bij een bank gevormd wordt, verdwijnt er chartaal geld. Bij een deposito op zicht ontstaat echter direct dezelfde hoeveelheid giraal geld. Bij een deposito op termijn — op zichzelf genomen — verdwijnt er chartaal geld zonder dat er momenteel reeds giraal geld in de plaats treedt. Maar men mag dat deposito niet op zichzelf nemen, vermits het termijndeposito van A zich weldra omvormt tot een kredietverlening van de bank aan B De hoeveelheid chartaal geld, die aan de ene kant inkomt (dus uit de omloop verdwijnt), verschijnt aan de andere kant weldra als kredietverlening en als giraal geld.

Met een bank in volle werking gaat het zo, dat dagelijks cliënten deposito’s aanbrengen en cheques op de bank uitschrijven. Alle dagen komt er dus geld bij op de bank en wordt er geld teruggetrokken. Een groot gedeelte van het gedeponeerde geld blijft echter bestendig in de bank. Ten eerste door de aard van de zaak zelf: wie cheques wil trekken, moet een deposito aanhouden. Overigens zijn er massa’s betalingen, die niet door cheques geschieden maar door overschrijvingen: in België geschieden ruim 90 % van de bankbetalingen zonder afgifte van chartaal geld. De ervaring heeft dan ook uitgemaakt dat een heel klein procent aan kasgeld in de koffers van de bank volstaat voor de dagelijkse uitbetalingen; bv. 5 %. Dat procent aan baargeld, dat de bank moet weerhouden, is het kascoëfficiënt of thesauriecoëfficiënt. De bank doet er nochtans goed aan, naast chartaal geld, ook nog fondsen in reserve te houden, die ogenblikkelijk kunnen liquide gemaakt worden, die m.a.w. direct in chartaal geld kunnen omgezet worden. De bank zal dus een liquiditeitscoëfficiënt (bv. 20 %) in acht nemen, voor geval zich meer dan normale terugtrekking van deposito’s zou voordoen.

Een vaststelling, die van een zeker belang is voor de economische conjunctuur in de naoorlogse periode, dient hier onderstreept te worden. Vóór de oorlog gebeurde het nogal eens dat banken failliet gingen. Doordat zij kortlopende deposito’s in lang, lopende kredieten vastgelegd (bevroren) hadden of in fondsen belegd, die slechts met aanzienlijke verliezen konden te gelde gemaakt worden, kwamen ze op een mooie dag wel eens in moeilijkheden. Een kleine moeilijkheid kon volstaan om wantrouwen bij de depositohouders te wekken. Van wantrouwen naar paniek is de weg heel kort, als het over centen gaat! De paniek dreef dan duizenden depositohouders tegelijkertijd naar de bank om hun geld af te halen. Dat was de “run”! De liquiditeitscoëfficiënt bleek dan ontoereikend te zijn om het hoofd te bieden aan de massale opvragingen en de bank moest haar deuren sluiten. Het ligt voor de hand dat het failliet van een of twee banken de paniek ook naar de andere instellingen deed overslaan. De beweging greep om zich heen als een prairiebrand en op een minimum van tijd werd het een ware crisis.

Sindsdien worden in de hoogontwikkelde kapitalistische landen door Staat en Centrale Bank een reeks voorzorgsmaatregelen toegepast; bv. controle door een bankcommissie, vereiste van een minimumkapitaal, bepaling van en controle op verschillende bankcoëfficiënten[9], verbod aandelen en obligaties van industriële ondernemingen aan te houden[10], verplichting reserves bij de Centrale Bank aan te houden, enz. Al deze maatregelen hebben zeker de discipline in het bankwezen in hoge mate opgevoerd. Overigens heeft de ver doorgedreven concentratie het banksysteem aanzienlijk geconsolideerd. Algemeen is het gevoelen dat de veiligheid van de deposito’s nu volledig verzekerd is, zodat financiële paniek als ontstekingsapparaat van de economische crisis zo goed als uitgeschakeld werd.

We zagen dat banken chartaal geld tot giraal geld omvormen. Maar ze doen veel meer: de hoeveelheid giraal geld, door de banken in omloop gebracht, is niet gelijk aan maar veel groter dan de som van de ingebrachte deposito’s. Het bankwezen is geldscheppend; door het bankwezen wordt het oorspronkelijk deposito in chartaal geld onder de vorm van bankgeld vermenigvuldigd.

Veronderstellen we een deposito van 1.000 fr. (een bankbiljet van 1.000 fr. d.i. chartaal geld wordt naar de bank gebracht.) Voor dat bedrag kan de cliënt cheques uitschrijven op zijn bank. Die cheques zijn bankgeld. Dit bankgeld is geen nieuw geld. Het is slechts in de plaats gekomen van het bankbiljet.

Aangenomen dat de liquiditeitscoëfficiënt 20 % weze, dat maakt voor ons deposito 200 fr. In dat geval kan de depositohouder over 1.000 fr. betalingsmiddelen blijven beschikken, terwijl de bank tevens 800 fr. krediet aan cliënt B verleent, dus 800 fr. supplementaire betalingsmiddelen in omloop brengt. Die 800 fr. is nieuw geschapen bankgeld.

Mogelijk doet cliënt B het hem verleende krediet van 800 fr. in bankbiljetten uitbetalen. Maar de kans is groot, dat hij daarmee een betaling aan een leverancier doet, die dat geld als deposito naar een bank brengt. Mogelijk ook wendt cliënt B zijn krediet van 800 fr. aan om daarmee een schuldeiser te betalen door overschrijving op diens bankrekening (in dezelfde of in een andere bank). In beide gevallen zien we dat het krediet van 800 fr., door een bank aan een cliënt toegestaan, als deposito terugkeert op dezelfde of (meer waarschijnlijk) op een andere bank. M.a.w. wat een bank als krediet verleent, kan en zal in het bankwezen terugkomen als deposito.

Laten we nu het proces verder volgen. De 800 fr. nieuw deposito zullen weer voor 1/5 als coëfficiënt in de bank weerhouden worden; maar de 4/5 of 640 fr. zullen als krediet aan een cliënt ter beschikking gesteld worden. Er is dus een tweede schepping van bankgeld.

Aangenomen dat dit nieuwe krediet weer ergens op een bank terecht komt als deposito, zal deze bank op haar beurt 20 % ervan als coëfficiënt weerhouden en 80 % ervan (512 fr.) als krediet verlenen aan een cliënt. Deze 512 fr. is een derde schepping van bankgeld.

Dat proces gaat voort: uit het deposito van 512 fr. zal een nieuw krediet van, 409 fr., d.i. een vierde schepping van bankgeld ontstaan. Kortom: 800 fr. + 640 fr. + 512 fr. + 409 fr., enz. (telkens 4/5 van vorig bedrag) ontstaan als nieuw geld. Het betreft hier een oneindig dalende meetkundige reeks:

1000 [1 + 4/5 + (4/5)2 + (4/5)3 + ...] =

1000 (1 / 1-4/5) = 1000 X 5 = 5000.

In onze veronderstelling heeft het oorspronkelijke deposito van 1.000 fr. chartaal geld uiteindelijk in het banksysteem een hoeveelheid van 5.000 fr. bankgeld tot stand gebracht. Vermits met het deposito 1.000 fr. chartaal geld verdwenen is, ontstonden er dus 4.000 fr. nieuw geld.

Indien de liquiditeitscoëfficiënt 10 % ware, dan kregen we: 1.000 fr. nieuw deposito, 10.000 fr. bankgeld, 9.000 fr. nieuw geld. Wij kunnen dat vermenigvuldigingsproces aldus in tabel brengen:

| Deposito’s | Uitgeleend | In kas weerhouden | |

| 1° ronde (oorspronkelijk deposito) | 1.000,0 | 900,0 | 100,0 |

| 2° ronde (vorig krediet in deposito) | 900,0 | 810,0 | 90,0 |

| 3° ronde (idem) | 810,0 | 729,0 | 81,0 |

| 4° ronde (idem) | 729,0 | 656,1 | 72,9 |

| 5° ronde | 656,1 | ... | ... |

| n° ronde | ... | ... | ... |

| ____________________________ | |||

| 10.000 | 9.000 | 1.000 | |

Het oorspronkelijk deposito werd vermenigvuldigd met 9.

Wel zijn hierop enkele nevenbemerkingen (duur van het proces) en restricties (een deeltje van de kredieten, een lek, komt misschien niet terug in het banksysteem) te maken, maar principieel verloopt het proces in deze orde van grootten.

Besluiten:

1) Deposito’s ontstaan niet enkel uit de rechtstreekse inbreng van chartaal geld; giraal geld ligt evenzeer aan de basis van depositovorming.

2) Vermits een oorspronkelijk deposito in chartaal geld een veelvoud van giraal geld mogelijk maakt, betekent ook de vermeerdering of de vermindering van bankbiljetten in de banken een meervoudige uitbreiding of inkrimping van giraal geld.

3) De thesauriecoëfficiënt bij de banken bepaalt de vermenigvuldiger bij de geldschepping.

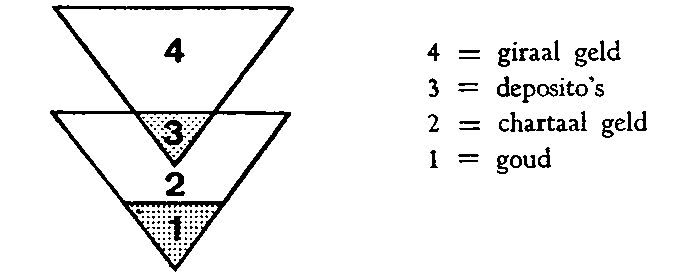

4) Het totale schema van de geldvorming kan als een dubbele omgekeerde driehoek voorgesteld worden; het goud basis van chartaal geld, een deel van het chartaal geld op zijn beurt basis van giraal geld. Deze laatste geldsoort heeft zich weer een flinke stap verder losgemaakt van het goud.

Monetaire politiek kwam reeds hoger ter sprake als vermeerdering of vermindering van chartaal geld. Door het bankgeld bij de analyse te betrekken, kunnen we een meer realistisch inzicht verwerven.

Kern van de zaak is dat regering en Centrale Bank over technieken beschikken om het geldscheppende vermogen van de banken uit te breiden of af te remmen.

Om dat duidelijk te stellen, moeten we eerst de kredietverlening door de banken nog even bekijken. Er valt hier een zeer grote verscheidenheid van vormen te noteren. Voor ons doel echter heeft het geen belang ons in de techniciteit van al deze modaliteiten te verdiepen. Het volstaat de voornaamste twee vormen even onder ogen te nemen: disconto en krediet op lopende rekening.

Disconteren van wissels, van orderbriefjes, van bankaccepten, enz. bestaat hierin dat de bank (mits aftrok van een intrest of disconto) van de cliënt schuldvorderingen op termijn, die deze cliënt op derden heeft, afkoopt. De cliënt kan aldus onmiddellijk over de som, die zijn debiteur hem binnen enkele maanden verschuldigd is, beschikken.

Bij krediet op lopende rekening (kaskrediet) crediteert de bank haar cliënt voor een som, die niet door deposito’s van deze cliënt gedekt is. De cliënt kan dus door cheques of overschrijvingen van zijn rekening-courant geld afhalen of overdragen, dat hij niet gestort heeft. Vanzelfsprekend eist de bank dan waarborgen: persoonlijke (borgstelling door een derde) of zakelijke (op goederen of onroerend bezit).

De banken kunnen, om hun kredietverleningen te financieren, op hun beurt geld gaan lenen bij de Centrale Bank. De Centrale Bank, uitlener in laatste instantie, treedt hier als bankier van de banken op. Zoals een bank kredietbron voor haar cliënten is, zo kan de Centrale Bank kredietbron voor de banken zijn.

Een bank kan de door haar gedisconteerde wissels en andere vormen van handelspapier bij de Centrale Bank laten herdisconteren. Zij kan op allerlei effecten (bijzonder belangrijk in dat opzicht zijn de staatsfondsen), die zij in portefeuille heeft, leningen bekomen bij de Centrale Bank. Voor al de kredieten door haar onder verschillende vormen verleend, zal de Centrale Bank een zekere rente, een herdisconto aanrekenen. In zoverre een bank op het krediet van de Centrale Bank moet beroep doen, zal zij dus een zekere rente moeten betalen. De door de Centrale Bank — in overeenstemming met de regering — vastgestelde herdiscontovoet zal derhalve van praktisch belang zijn voor de banken bij het bepalen van de rentevoet, die zij hun kredietnemers aanrekenen. De monetaire autoriteiten — regering en Centrale Bank — kunnen derhalve de kredietverlening door de banken bewust duurder of goedkoper maken. Als het krediet duurder wordt, zal de hoeveelheid bankgeld neiging vertonen om in te krimpen; omgekeerd zal gebeuren met goedkoper krediet, het zal leiden naar uitbreiding van de hoeveelheid bankgeld.

De herdiscontovoet werkt langs de aanbod- en langs de vraagzijde. Langs de aanbodzijde, d.i. langs de zijde van de bank. Voor de bankier telt niet enkel de herdiscontovoet op zichzelf. De verwachting omtrent een verandering in de herdiscontovoet werkt veel sterker. Als de bankier voorziet, verwacht of vermoedt dat de herdiscontovoet gaat verhogen, dan zal hij weinig geneigd zijn krediet tegen de vandaag toegepaste rente te verlenen. Eenmaal de verhoging doorgevoerd, treedt de rem op langs de vraagzijde. Nu het krediet duurder geworden is, zal normaliter bij de zakenlieden de neiging om krediet op te nemen kleiner worden. Omgekeerd, voorziet, verwacht of vermoedt de bankier dat de herdiscontovoet gaat dalen, dan zal hij zich onmiddellijk aangespoord voelen om krediet te verlenen tegen de huidige (voorlopig nog hogere) rentevoet (aanbodzijde). Eenmaal de verlaging doorgevoerd zullen normaliter de zakenlieden neiging vertonen om bij de banken ruimer krediet op te nemen (vraagzijde). Voor het cliënteel is het vooral de absolute rentevoet die speelt, voor de bankier is het vooral de verwachte schommeling in het herdisconto die telt.

Maar niet alleen de verwachting, ook de schommeling zelf speelt een rol bij de bankier. Want de bank heeft doorlopend een dikke portefeuille door haar gedisconteerde wissels in haar koffers. Stijgt het herdisconto, dan ondergaat de bankier verlies als hij zijn handelseffecten bij de Centrale Bank herdisconteert, dan doet hij er beter aan de wissels bij te houden tot hun vervaldag, dan heeft hij minder baar geld ter beschikking voor kredietverlening. Daalt integendeel het herdisconto, dan heeft de bankier er belang bij zijn portefeuille wissels (voor dewelke hij zelf een hoger disconto aanrekende) bij de Centrale Bank te herdisconteren, wat hem meer geldmiddelen voor kredietverlening ter beschikking stelt. Het is dus klaar dat verhoging of verlaging van herdisconto telkens over heel de lijn in dezelfde richting duwt.

Op te merken valt dat — zoals meestal — deze monetaire politiek gedeeltelijk kan doorkruist en geneutraliseerd worden door allerlei neveneffecten. Als de banken voor hun kredietverlening slechts lage renten aanrekenen, dan kunnen zij ook slechts lage renten voor deposito’s op termijn uitbetalen, dan zullen ook de schatkistcertificaten van de staat slechts lage renten opbrengen; dat kan kapitaalvlucht veroorzaken. M.a.w. op het moment dat de banken ruimere kredietaanvragen binnenkrijgen, is het best mogelijk, dat ze langs de kant van de deposito’s minder kunnen opnemen. Het komt er voor de monetaire autoriteiten derhalve op aan deze contradictorische effecten in hun politiek te berekenen. In feite beperkt dat hun manoeuvremogelijkheden. Een klare illustratie daarvan biedt de Belgische discontopolitiek in de eerste maanden van 1967. De herdiscontovoet werd herhaaldelijk verlaagd, maar slechts nadat ook de buurlanden verlagingen doorvoerden en slechts in een mate die rekening hield met deze buitenlandse verlagingen; zoniet, vreesde men, zou Belgisch kapitaal over de grenzen gevlucht zijn (hot money).

Daarmee is dan een eerste techniek van monetaire politiek behandeld: het manipuleren van disconto- en rentetarief door de Centrale Bank.

Als variante hierop kan de Centrale Bank ook kwalitatieve normen bij het verlenen van krediet toepassen; bv. ter aanmoediging van de bouwactiviteit, ter beperking van het consumptiekrediet, ter stimulering van uitvoer of afremming van invoer, ter verruiming van investering in deze of gene sector, enz. M.a.w. de monetaire autoriteiten kunnen het krediet in zekere mate oriënteren. Orienteren betekent: beïnvloeden van de structuur der economie. Wanneer conjunctuur het globale volume van de economische activiteit betreft, gaat het bij de structuur van de economie in hoofdzaak om de vraag: welke bedrijvigheden ontwikkeld worden en welke niet. Het ligt voor de hand dat de structuur van de economie in een land een weerslag op het verloop van de conjunctuur aldaar kan hebben.

Een meer rechtstreekse methode om beperking van kredietexpansie te bekomen, bestaat hierin dat de monetaire autoriteiten, voor een bepaalde periode, de banken voorschrijven hun kredietverlening niet boven een zeker percentage uit te breiden. Zo werd in België aan de banken gevraagd het volume van de kredietomlopen, zoals ze zich bij hen voordeden op 31 december 1965, in de loop van de volgende zes maanden met niet meer dan 6 % en voor het ganse jaar met niet meer dan 12 % te laten stijgen. Dergelijke beperking kan zeer doeltreffend doorwerken, wanneer de referentiedatum enige tijd vroeger gesteld wordt: stelt men 31 december 1965 als datum en bepaalt men de beperking drie maand later, op het moment dat de meeste banken de 6 % stijging reeds benaderen, dan hebben we in feite een volledige blokkering gedurende drie maanden.

In Frankrijk wordt nog een andere methode aangewend om het krediet beneden een bepaald plafond te houden. Voor iedere bank wordt een maximumvolume aangeduid. Wordt dat volume overschreden, dan stijgt het herdisconto zeer aanzienlijk (l’enfer).

Met nog een andere techniek is het mogelijk de kredietexpansie af te remmen: de banken worden verplicht een zeker procent van hun deposito’s (bv. 10 % van hun zichtdeposito’s en 3 % van hun termijndeposito’s) op renteloze rekening bij de Centrale Bank te blokkeren. Aldus wordt de banken een deel van hun werkingsmiddelen onttrokken, als het ware bevroren. De kredietmogelijkheden van het banksysteem worden met een veelvoud van het geblokkeerde procent verminderd. Dit systeem van verplichte reserves bij de Centrale Bank in bankbiljetten laat ook toe het krediet achteraf terug uit te breiden door verlaging of afschaffing van de geblokkeerde reserves.

De monetaire autoriteiten kunnen ook de thesaurie- en liquiditeitscoëfficiënten der banken wettelijk verhogen of verlagen. Vermits een bank slechts kan werken met de middelen, die zij niet in kas moet weerhouden, is het volume, door voornoemde coëfficiënten geblokkeerd, van invloed op de omvang van de mogelijke kredietverlening. Deze methode is echter meer doeltreffend inzake beperking dan inzake uitbreiding. Wordt de liquiditeitscoëfficiënt wettelijk van 30 op 20 % gebracht, dan kan de bank niettemin redenen hebben om zich aan 30 % te houden.

Ten slotte vermelden we nog het middel van de open-markt-politiek. Om deze techniek te begrijpen moeten we er rekening mee houden, dat een Centrale Bank steeds in het bezit is van grote hoeveelheden staatsfondsen.

De Centrale Bank kan derhalve — in akkoord met de regering — overgaan tot massale verkoop van staatsfondsen aan de banken en aan het publiek. Door verkoop van staatsfondsen aan de banken wordt geld uit de banken weggetrokken. Hierdoor wordt de basis waarop de banken krediet kunnen verlenen enger; hun kredietschepping vermindert met een veelvoud van het aan de Centrale Bank overgedragen geld. De verkoop van staatsfondsen aan het publiek vermindert tevens de hoeveelheid bankbiljetten in handen van het publiek, zal dus de deposito’s bij de banken verminderen en derhalve ook langs deze zijde de basis van het bankkrediet doen inkrimpen.[11]

Omgekeerd, als de Centrale Bank bij de banken en het publiek staatsfondsen aankoopt, dan zal het kasgeld van de banken toenemen, dan zullen de deposito’s bij de banken groeien, dan wordt de basis van de kredietverlening in het banksysteem verruimd, dan kunnen de kredietaanbiedingen met een veelvoud worden uitgebreid. Aankoop van staatsfondsen op de open markt is dus een inspuiting van geld in het banksysteem. Natuurlijk is het mogelijk — zoals hoger reeds opgemerkt — dat de verhoopte geldexpansie zich niet voordoet, doordat de banken een ruimere kasvoorraad aanleggen; zij weerhouden een ruimere dekking en daarmee wordt het effect van de open-markt-politiek geneutraliseerd.

Het zou overigens verkeerd zijn te veronderstellen, dat de monetaire autoriteiten inzake open-markt-politiek zonder meer de vrije hand hebben om te gaan tot waar zij willen. Want bij deze techniek geldt niet alleen de positie van de Centrale Bank. Zij wil staatsfondsen kopen of verkopen. Maar hoe reageren daarop de banken en het publiek? Die reactie zal in hoofdzaak door de prijs en de renten van deze staatsfondsen bepaald worden. Maar zware schommelingen van de koers der staatspapieren kunnen het vertrouwen in de schatkist al te zeer aantasten, kunnen daardoor het financieel beleid van de staat erg bemoeilijken. De regering kan derhalve ernstige redenen hebben om de open-markt-politiek slechts beperkt toe te passen.

Daarmee is de lijst der technieken van monetaire politiek geenszins uitgeput. De meest ingenieuze combinaties worden uitgekiend. Met wat voorafgaat, bedoelen we enkel een reeks voorbeelden ten einde de principes van deze techniek enigszins concreter toe te lichten.

Uit bovenstaand overzicht van technieken blijkt nog volgend aspect: de monetaire politiek (behalve inzake devaluatie of revaluatie) wordt in de regel niet op het terrein van het chartale geld gevoerd. Niet de drukpers voor bankbiljetten is het instrument dat aan de basis ligt. Het is niet door middel van vermeerdering of vermindering van bankbiljetten dat de monetaire politiek gevoerd wordt. We moeten dat beklemtonen, want het schema van de twee omgekeerde driehoeken (zie hierboven) zou tegenovergestelde indruk kunnen verwekken. Monetaire politiek wordt integendeel haast uitsluitend op het terrein van het bankgeld gevoerd. In principe past het aantal bankbiljetten zich automatisch aan bij de inkrimping of de uitbreiding van het kredietvolume der banken. Het volume chartaal geld gedraagt zich als afgeleide uit de volumewijzigingen van het bankgeld.

Monetaire politiek is in de eerste plaats en essentieel een politiek van krediet. Kredietgeld is in hoofdzaak geldkrediet. Krediet = ter beschikking stellen van koopkracht, die er anders niet zou zijn. Hierin ligt de verklaring waarom monetaire politiek effect kan sorteren. Zoals hoger reeds werd opgemerkt; het gaat hem om de vraag in hoeverre er koopkracht voorhanden is.

Het geheel der technieken van monetaire politiek samenvattend, blijken volgende resultaten in ruime mate bewust bereikbaar:

- vermeerdering of vermindering van geldomloop;

- expansie of inkrimping van kredietaanbieding;

- verlaging of verhoging van intresten.

De voor ons belangrijke vraag wordt nu: in hoeverre kunnen monetaire maatregelen de conjunctuur beïnvloeden?

Samuelson geeft daarop een zeer voorzichtig antwoord: “De monetaire politiek is als conjunctuuringreep op verre na niet dat machtige instrument dat men zou kunnen veronderstellen”. Verder: “Het is heel goed mogelijk, dat monetaire politiek slechts een tamelijk secundaire rol speelt inzake ontwikkeling van de conjunctuur”. Ten slotte wordt het zo samengevat: “Het betreft helemaal geen panacee”.

We moeten trachten op onze vraag tot een preciezer antwoord te komen.

1. — Iedere toegevoegde of afgetrokken geldhoeveelheid kan, voor zoverre ze niet aan de spontane opvragingen van het zakenleven beantwoordt, in haar effect door verandering in de omloopsnelheid geneutraliseerd worden. We herinneren aan de formule M = PT/V. Een grotere geldmassa in het land betekent niet automatisch, betekent zeker niet paru passu (in dezelfde mate) het optreden van een grotere koopkracht. Als het meerdere geld in handen komt van spaarders, die het in de bankkluis wegbergen (“in de kous stoppen”), dan is het effect nul. M.a.w. verandering van geldhoeveelheid heeft voor doel de conjunctuur te beïnvloeden; maar het is precies de positie van de economische conjunctuur die mede het effect van de geldpolitiek bepaalt.

2. — De vermelde technieken voor bepaling van het volume en de prijs der kredieten betreffen rechtstreeks slechts de leningen op korte termijn. De langlopende kredieten voor vast kapitaal worden er slechts indirect door beïnvloed. De regering beschikt wel over middelen om de intreststructuur voor langlopende kredieten rechtstreeks te oriënteren, maar deze middelen behoren eerder tot de budgettaire politiek.

3. — In principe ligt het voor de hand dat het beperken van kredietaanbiedingen en de verhoging van intresten de economische activiteit kunnen inkrimpen. M.a.w. kredietinkrimpingen kunnen een inflatoire [12] tendens tegenwerken. Principieel is dat zo, maar in de praktijk valt het niet helemaal zo uit. Want in bepaalde omstandigheden zijn de ondernemingen slechts weinig intrestgevoelig.

In vele landen worden de intresten als onkosten beschouwd, die van de winsten mogen afgetrokken worden. De hogere intresten, die de onderneming voor kapitaallening moet uitgeven, worden dus in min of meer ruime mate door belastingvermindering gecompenseerd.

Ten tweede is de autofinanciering [13] der ondernemingen in vele gevallen heel belangrijk geworden, zodat deze ondernemingen in slechts relatief beperkte mate moeten beroep doen op de kapitaalmarkt. Een verhoging van intrest heeft alsdan slechts een beperkte incidentie.

Ten slotte is, in periodes van uitgesproken inflatie, de markt zo ruim dat het voor de kapitalisten geen probleem is hun hogere uitgaven aan intrest door te berekenen en door te schuiven naar de consument. Zij nemen de verhoging eenvoudig in de verkoopprijs op en zo kan het gebeuren dat een politiek met anti-inflatoire bedoeling op versterking van de prijsinflatie uitloopt. Kortom, als anti-inflatoire drukking betekent de monetaire politiek een slechts weinig doeltreffend middel, tenzij zeer krachtdadig doorgevoerd, maar dan dreigt de hoogconjunctuur in recessie om te slaan.

4. — Anderdeels is het klaar, dat ruimere kredietaanbiedingen en verlaging van intresten het zakenleven kunnen aanmoedigen. De zakenlieden zullen nu kredieten willen opnemen en bekomen voor activiteiten, die voordien als een weinig te riskant werden beschouwd.

Maar alles hangt weer af van de conjunctuurpositie. Wanneer de conjunctuur in opgaande lijn is, kan de geldpolitiek van de Centrale Bank de expansieneiging van de economie beantwoorden; dan betekent verruiming van het geldvolume een aanpassing aan de behoeften van het bedrijfsleven en aldus een hulp bij de ontwikkeling van de conjunctuur. M.a.w. wanneer de conjunctuurpositie gunstig is, dan is de monetaire politiek daar om die gunstige tendens in staat te stellen zich volledig te realiseren. Als het goed zou kunnen gaan, dan is de monetaire politiek daar om ervoor te zorgen dat het inderdaad goed gaat. Een potentialiteit wordt gerealiseerd. Kortom, de geldpolitiek is een zeer nuttig hulpmiddel bij de expansie. De vraag is maar of we, in dit geval, wel van een actieve monetaire politiek kunnen spreken.

5. — Hoe staat het echter in periode van depressie, wanneer er reeds een overvloed aan spaarwezen is, wanneer de intresten laag zijn, wanneer geen interessante winstverwachtingen de kapitalisten ertoe bewegen om investeringen te doen, wanneer de handelaars met onverkochte stocks opgeschept zitten en geen krediet nodig hebben om nieuwe voorraden in te slaan?

In dat geval is monetaire politiek gewoon machteloos. De verlaging van de intresten is een slag in het water. De intresten zijn reeds laag. Hun verdere vermindering is van te weinig betekenis voor de investeerders ten overstaan van de slechte vooruitzichten op de markt. De investering is ongevoelig geworden voor rentedaling. Men kan een ezel, die geen dorst heeft, niet doen drinken. Men kan het geld niet in de investering “duwen”. Er is reeds relatieve overkapitalisatie in de ondernemingen; pogingen om er nog aan toe te voegen moeten faliekant uitvallen.

Overigens stuit men nog op een andere contradictie. In de periode van depressie, wanneer de intresten reeds laag zijn, zal hun verdere verlaging de “spaarders” weerhouden krediet aan investeerders te verlenen. Zij zullen er de voorkeur aan geven hun geld te thesauriseren, het ongebruikt te laten liggen. Keynes zou zeggen dat de intrest te laag is om hun liquiditeitsvoorkeur te overwinnen.[14]

6. — Uit wat voorafgaat mag besloten worden dat, zowel tegenover uitgesproken inflatie als ten overstaan van ernstige depressie de monetaire politiek machteloos is. Fundamentele onevenwichtigheden kunnen er niet door verholpen worden. Voor kleinere aanpassingen van de koopkracht nochtans kan geld- en kredietpolitiek wél effect sorteren. De vraag is, of het bestendig vereffenen van kleinere onevenwichtigheden niet volstaat om het intreden van fundamentele storingen, van diepe depressies en op hol slaande inflaties uit te schakelen. Het is onze overtuiging dat monetaire politiek die reikwijdte niet heeft. Maar het is heel moeilijk daaromtrent bewijsmateriaal uit de ervaring aan te halen, want ook andere middelen van economisch beleid worden bestendig en gelijktijdig ingeschakeld.

7. — Voorgaande paragrafen betroffen investerings- [15] en handelskrediet. Maar ook het krediet aan de consumptie speelt een rol.

In de fase van de werkelijk diepe depressie zal het krediet aan het verbruik weinig effect hebben. Wanneer massa’s arbeiders werkloos zijn en massa’s anderen de dag van morgen met grote zorg tegemoet zien, zullen maar weinigen het wagen, huishoudelijke apparaten, meubelen of een auto “op afbetaling” te kopen of een huis met een langlopende lening te bouwen. Maar wanneer de conjunctuur gunstig is, wanneer relatief goed verdiend wordt, kan het krediet aan verbruik een belangrijke bijdrage vormen bij het aanhouden van de hoogconjunctuur. Het is klaar dat de contradictie tussen productiecapaciteiten en koopkracht voor consumptie opgeheven wordt in zoverre deze koopkracht door kredietverstrekking aangelengd wordt. De aankoop of afbetaling van miljoenen tv’s, wasmachines, ijskasten, fotoapparaten, meubelen en gadgets van allerlei aard door miljoenen mensen is van betekenis voor het globale volume van de afzet. Speciaal de aankoop van auto’s komt daarbij in aanmerking. Maar van nog meer belang is de woning, bouw op langlopende afbetaling.

Men zou kunnen opwerpen dat door de kredietverlening aan de consumptie de contradictie niet opgelost maar slechts naar de toekomst verschoven wordt. Dat is gedeeltelijk waar, in zoverre afbetaling plus intresten het toekomstige consumptiefonds van de schuldenaar aantasten. Maar anderdeels worden met deze intresten dan weer ruimere leningen aan consumptie mogelijk gemaakt: wat vroegere kopers terugbetalen, wordt als krediet voor nieuwe kopers aangewend. De kern van de zaak is deze. We zagen reeds dat geldschepping schuldschepping is. Maar omgekeerd is ook schuldschepping geldschepping. Het nieuw geschapen geld treedt hier direct op als koopkracht. Dat houdt de productie op gang en productie heeft een inkomenseffect. Het consumptiekrediet is een element dat bijdraagt tot verdere leefbaarheid van het kapitalisme.

De vraag zou kunnen gesteld worden: waarom die schuld-schepping-geldschepping niet onbeperkt uitbreiden, gezien het “kapitalistische heil” eraan verbonden? Het antwoord ligt in de vaststelling dat het hier niet over theoretische maar over zeer reële schulden gaat, die effectief — vermeerderd met een heel aanzienlijke intrest — [16] moeten terugbetaald worden en dus de draagkracht van de betrokken schuldenaars-consumenten als strikte grens hebben. In miljoenen gevallen wordt reeds op de uiterste grens van die draagkracht geleefd.[17]

Het geheel van de monetaire politiek nog een laatste maal overschouwend, komen we tot een viertal vaststellingen.

Ten eerste. Monetaire politiek is vol onzekerheden, onzekerheden omtrent de gegevens waarvoor men zich bevindt (het zou een illusie zijn te denken dat de monetaire autoriteiten ten allen tijde een precies beeld van de situatie voor zich hebben), maar vooral onzekerheid omtrent de incidentie van de genomen maatregelen. Hoe groot precies zal het effect zijn van een discontoverlaging, van een verkoop in open markt, van een verandering in de liquiditeitscoëfficiënt? Men kan het nooit nauwkeurig kwantificeren; het kan meer of minder zijn dan bedoeld werd, maar normaliter mag toch verwacht worden, dat het effect in de richting gaat van wat beoogd werd.[18]

Ten tweede. Summa summarum stellen we vast dat actieve monetaire politiek in feite eerder passief is. Men kan niet zeggen dat de economie hiermee werkelijk geleid wordt. Iedere maatregel werkt na korte tijd door in verschillende contradictoire richtingen. Terwijl men bezig is hier een contradictie te herstellen, groeit reeds elders een andere. Het loopt bestendig uit de hand. De monetaire autoriteiten worden ononderbroken geconfronteerd met nieuwe, onverwachte, gecompliceerde, scheve situaties, die hen dwingen in alle urgentie in te grijpen. Paul Einzig (op cit. p. 244) schrijft: “Zeer vaak wordt het initiatief genomen door de economie zelf en moet de monetaire politiek kiezen tussen het met het getij meegaan of proberen het te weerstaan”. Het is geen waarachtig beheersen, het is optreden onder de dwang van de omstandigheden. Het beeld van de “staat-pompier” werd wel eens aangehaald: er moet nu hier dan daar geblust worden. In die zin blijft monetaire politiek passief. Maar het is optreden en als dusdanig een instrument uit het arsenaal van het staatsmonopoliekapitalisme.

Ten derde. Monetaire politiek is nu eens inflatoir (inzetten van ruimere koopkracht in het economisch proces), dan weer deflatoir (afremmen van koopkracht). Maar globaal genomen, op langere termijn, resulteert het monetaire beleid altijd in een inflatoire tendens. Met cijfers zouden we het proces, over een langere periode, zo kunnen voorstellen: +5, -2, +6, -4, +2, -3, +7 ... Dit eindresultaat onderstreept het eerder passieve karakter van de monetaire politiek.

Ten vierde. Monetaire politiek is een instrument uit het arsenaal van het overheidsbeleid, moet als een onderdeel van de ganse economische politiek gezien worden, moet inderdaad aangewend worden samen en in harmonie met niet-monetaire instrumenten van economische leiding; we denken daarbij in de eerste plaats aan budgettaire politiek.

_______________

[1] Voor de theorie van het geld bij Marx verwijzen we naar de bijzonder scherpzinnige studie van Suzanne de Brunhoff.

[2] Geen waarde in zichzelf: de minieme hoeveelheid arbeid voor de vervaardiging van het biljet buiten beschouwing gelaten.

Geen gebruikswaarde: in tegenstelling met goud, dat bv. kan aangewend worden voor het smeden van juwelen, hebben de bankbiljetten geen gebruiksaanwending. Het is wel eens gebeurd dat feestvierende, arrogante, 19de eeuwse Amerikaanse miljonairs tien dollar biljetten gebruikten om sigaren mee aan te steken. Maar dergelijke “gebruikswaarde” kunnen we buiten de zaak laten.

[3] Een bankbiljet is in de grond de erkenning van een zekere schuld aan goud. In handen van de bezitter is het bankbiljet een schuldvordering. Alle huidige geld (behalve goudmunt) is in laatste instantie schuld.

[4] Daarnaast wordt door de Schatkist (Staat) ook nog een (beperkte) hoeveelheid wisselgeld uitgegeven; in België: nikkelgeld en briefjes van 20 en 50 fr.

[5] Die mogelijkheid werd afgeschaft, in Engeland in 1931, in de USA in 1933, in Frankrijk in 1936, in België in 1940.

[6] In welke mate de uitvoer toeneemt, wordt bepaald door de elasticiteitscoëfficiënt op de internationale markt.

[7] De termen “deviezen of “valuta’s betekenen: bankbiljetten van een vreemd land.

[8] Ook over spaardeposito’s kan men in feite snel beschikken. Echter niet door middel van een cheque of overschrijving. Men moet het spaarboekje bij de bank aanbieden om het geld af te halen. Deze opvraging is nochtans aan zekere beperkingen onderworpen. In België vindt men bijvoorbeeld volgende schikkingen:

- de eerste opvraging kan slechts één maand na de opening van het depositoboekje geschieden;

- na het verstrijken van deze eerste maand mogen de opvragingen op elk ogenblik zonder opzegging gebeuren voor een bedrag van 10.000 fr. in de eerste en voor een zelfde bedrag in de tweede helft van de maand;

- bovendien kan een opvraging gebeuren van 50.000 fr. na een opzegging van 7 dagen en een opvraging van 200.000 fr. na een opzegging van 14 dagen.

Dergelijke spaardeposito’s, doordat men er snel over beschikken kan, worden als quasi-geld beschouwd.

[9] Bv. kredietverlening volgens bepaalde gewogen coëfficiënten:

- 30 % van deposito’s op korte termijn (tot 2 jaar) kunnen herbelegd worden voor maximum 5 jaar;

- deposito’s met termijn boven 2 jaar kunnen 100 % herbelegd worden voor maximum 5 jaar.

[10] In België kunnen depositobanken bemiddelend optreden bij de uitgifte van leningen of bij kapitaalsverhogingen door ondernemingen. Zij tekenen in op een bepaalde hoeveelheid obligaties of aandelen maar moeten dan, binnen de termijn van zes maanden, deze fondsen bij het publiek geplaatst hebben. Door de wet van 3 mei 1967 werd deze regel versoepeld: de termijn, binnen dewelke de nieuwe aandelen of obligaties aan het publiek dienen verkocht te zijn, kan verlengd worden.

[11] Het zij door deposito’s bij de banken terug te trekken om er staatsfondsen mee te kopen; hetzij door beschikbaar geld liever voor aankoop van staatspapieren aan te wenden dan als deposito aan de bank toe te vertrouwen.

[12] Inflatoir: wat van aard is meer koopkracht (voor investering, voor consumptie of voor beiden) in het economisch proces te doen optreden. Inflatie: het conjunctuurmoment van ruime afzet-kunnen doorvoeren. Vandaar dat inflatie ook wel als synoniem mogelijkheden op de markt, zodat de kapitalisten prijsstijgingen voor algemene prijsstijgingen gebruikt wordt.

[13] Autofinanciering: accumulatie van kapitaal in eigen onderneming uit onverdeelde winst.

[14] Keynes noemt intrest niet — wat hij objectief is — een deel van de meerwaarde. Hij ziet de zaak subjectief, d.i. van uit psychologisch standpunt. Het liefst heeft de mens geld, waarover hij ten allen tijde kan beschikken, dat liquide is. De mens is echter wel bereid van die directe beschikbaarheid afstand te doen (zijn geld uit te lenen), mits een premie die sterker is dan zijn voorkeur voor liquide geld. Zo wordt intrest de prijs van de liquiditeitsvoorkeur.

Het heeft geen zin deze opvatting van Keynes verkeerd te noemen. Ze geeft eenvoudig een ander aspect van hetzelfde verschijnsel dat ook Marx bestudeerde. Marx zag de zaak als een geleerde, die de economische structuur wil vatten. Keynes zag de zaken met de ogen van een beursspeculant. Hij was een beursspeculant, en wel een bijzonder behendige.

De vraag is maar welke zienswijze ons het meest verklaart omtrent het wezen van de intrest. De marxistische ongetwijfeld. De hoogte van de intrest wordt in de eerste plaats door de objectieve mogelijkheden, d.i. door de verwezenlijkte of de verwachte meerwaarde, bepaald en niet door de psychologische positie van de mens. De “prijs van de liquiditeitsvoorkeur” stijgt en daalt niet volgens de psychologische schommelingen bij de mensen maar wel volgens de objectieve mogelijkheden van de economische conjunctuur. Psychologisch stelt de zaak zich altijd op dezelfde manier: de kapitalist wenst er het maximum uit te halen en beneden een zeker minimum aan intrest wenst hij niet meer uit te lenen. Dat heeft Marx reeds beschreven. De liquiditeitsvoorkeur van Keynes leert de marxisten niets nieuws. (Cfr. Suzanne de Brunhoff op, cit., pp. 51 en 52.)

[15] Investeringskrediet: de term wordt soms in de enge zin van het woord opgevat, als krediet voor vaste kapitaalgoederen, soms in de brede zin; alsdan wordt eveneens de financiering van het vlottend kapitaal erbij betrokken.

[16] Behalve voor woningbouw, waar de intrest matiger is en overigens de waardevermindering van het geld dikwijls ten gunste van de bewoner uitvalt. Voor afbetalingskrediet en persoonlijk financieringskrediet bedraagt de intrest meestal 20 %.

[17] In de USA leeft de overgrote meerderheid van de bevolking met een schuld die 70 % of meer van het jaarinkomen bedraagt. Toen in mei 1967 een dagblad opdoekte, vielen 2.700 personeelsleden werkloos. We lazen daarover volgend krantenbericht: “Sommigen weenden. Anderen telden na hoe zij er in zouden slagen het weekeinde financieel door te geraken.” Dat zijn de lieflijkheden van de welvaartstaat. Einde 1968 waren de Amerikaanse verbruikers hun leveranciers meer dan 105 miljard dollar schuldig.

[18] PIERRE DIETERLEN, een man van toch wel rijke ervaring op dit terrein, legt de nadruk op de imponderabiliën in de monetaire politiek. Zie zijn: “Les problèmes monétaires” (speciaal op pp. 45, 64, 85, 97 en 100), verschenen in een bundel studies onder leiding van ANDRE MARCHAL “Problèmes économiques de notre temps.”